Bitcoin Treasuries: Тихая революция, меняющая глобальные потоки капитала

- Bitcoin становится новым активом-убежищем, конкурируя с государственными облигациями США и золотом в портфелях институциональных инвесторов. - Более 180 компаний, включая MicroStrategy и DDC Enterprise, теперь держат Bitcoin в качестве стратегических резервов. - Закон 2025 BITCOIN Act и одобрение спотовых ETF сделали Bitcoin обычным инструментом, привлекая 132.5 миллиардов долларов институциональных инвестиций. - Ограниченное предложение Bitcoin и низкая корреляция обеспечивают диверсификацию, хотя сохраняются волатильность и регуляторные риски.

Мир институциональных финансов переживает тектонические изменения. На протяжении десятилетий государственный долг США и золото оставались двумя основными опорами глобальных потоков капитала, обеспечивая стабильность в периоды кризиса. Но появляется новый претендент: Bitcoin. По мере того как корпорации и институциональные инвесторы все чаще включают Bitcoin в свои резервы, криптовалюта не только бросает вызов доминированию традиционных защитных активов, но и переосмысливает саму архитектуру сохранения капитала в эпоху макроэкономической неопределенности.

Рост BTC-резервов: новая парадигма

BTC-резервы — когда учреждения и корпорации держат Bitcoin в качестве стратегического резервного актива — эволюционировали из нишевого эксперимента в мейнстримовую финансовую стратегию. К 2025 году более 180 компаний по всему миру, включая 79 публичных фирм, приняли Bitcoin в свои балансы. Например, MicroStrategy превратилась в компанию, ориентированную на Bitcoin, накопив более 628,791 BTC на сумму свыше $71.2 миллиардов. Аналогично, DDC Enterprise с 1,008 BTC входит в число 42 крупнейших корпоративных BTC-резервов в мире. Эти шаги не являются спекулятивными, а стратегическими, обусловленными структурными преимуществами Bitcoin: ограниченным предложением в 21 миллион единиц, низкой корреляцией с традиционными активами и инфляцией после халвинга на уровне 0.83%.

Принятие в США закона BITCOIN Act 2025 года и одобрение спотовых Bitcoin ETF — таких как IBIT от BlackRock и FBTC от Fidelity — еще больше нормализовали роль Bitcoin в институциональных портфелях. Эти события позволили даже консервативным инвесторам, таким как пенсионные фонды, с большей уверенностью вкладывать капитал в Bitcoin. Результат? Приток $132.5 миллиардов в спотовые Bitcoin ETF к августу 2025 года, что свидетельствует о тектоническом сдвиге в восприятии институтами сохранения капитала.

Вызов доминированию казначейских облигаций США

На протяжении многих лет казначейские облигации США были стандартным защитным активом, подкрепленным статусом доллара как мировой резервной валюты. Однако рост Bitcoin как резервного актива начинает подрывать это доминирование. Взгляните на цифры: между 2023 и 2025 годами Bitcoin принес доходность 375.5%, значительно опередив золото (13.9%) и S&P 500 (-2.9%). Такая динамика делает Bitcoin привлекательной альтернативой для институтов, стремящихся хеджировать инфляционные и геополитические риски.

Более того, структурные свойства Bitcoin — его децентрализованный характер и устойчивость к манипуляциям со стороны центральных банков — делают его эффективным противовесом фиатным валютам. В мире, где инфляция в среднем составляет 2–5% в год, а центральные банки подвергаются критике за чрезмерную эмиссию денег, фиксированное предложение Bitcoin выглядит особенно выгодно. Создание в 2025 году U.S. Strategic Bitcoin Reserve подтверждает этот сдвиг, поскольку правительства начинают признавать роль Bitcoin в хеджировании обесценивания фиата.

Макроэкономические аргументы в пользу BTC-резервов

Привлекательность Bitcoin заключается в его способности диверсифицировать риски и оптимизировать доходность на волатильных рынках. Исследования Grayscale и Bitwise показывают, что 5% аллокация в Bitcoin в традиционном портфеле 60/40 (акции/облигации) может повысить годовую доходность и коэффициенты Sharpe. Например, коэффициент Sharpe у MicroStrategy составляет 1.57, а Sortino — 2.84, что значительно превышает показатели самого Bitcoin и демонстрирует, как стратегическая аллокация может усилить доходность с учетом риска.

Институциональные инвесторы также используют гибкость Bitcoin. В отличие от золота или казначейских облигаций США, Bitcoin можно использовать с помощью выпуска акций, облигаций или заимствований. Примером такой инновации является выпуск MicroStrategy привилегированных акций Stretch на $2.5 миллиардов для покупки 21,021 BTC в июле 2025 года. Однако такие стратегии сопряжены с рисками: кредитное плечо увеличивает убытки при снижении цены Bitcoin, а операционные сложности могут отвлекать от основного бизнеса.

Проблемы и перспективы

Несмотря на динамику, институциональное внедрение Bitcoin сталкивается с трудностями. Волатильность остается проблемой: 30-дневная волатильность Bitcoin варьируется от 16.32% до 21.15%. Сохраняется и регуляторная неопределенность, поскольку правительства решают, как классифицировать и облагать налогом владение Bitcoin. Например, отставание акций MicroStrategy — торгуемых по $330 в 2025 году при цене Bitcoin $124,000 — подчеркивает сложности балансирования BTC-стратегий с ожиданиями акционеров.

Тем не менее, макроэкономические аргументы в пользу Bitcoin остаются весомыми. По мере того как глобальная инфляция сохраняется, а геополитическая напряженность растет, роль Bitcoin как хеджа против обесценивания фиата и валютных войн, вероятно, будет расширяться. Институциональным инвесторам рекомендуется выделять 1–5% портфеля на Bitcoin, особенно в условиях высокого риска, при этом строго соблюдая риск-менеджмент.

Заключение: новая эра распределения капитала

BTC-резервы — это не просто финансовый тренд, а структурная перестройка подхода институтов к сохранению капитала. К 2025 году рыночная капитализация Bitcoin превысила $1.5 триллионов, при этом 6% общего предложения находится у суверенных структур и корпораций. Этот сдвиг бросает вызов доминированию казначейских облигаций США и золота, предлагая новую парадигму диверсификации в условиях неопределенности.

Для инвесторов посыл ясен: Bitcoin больше не является спекулятивным активом, а становится стратегическим элементом современных портфелей. По мере развития регуляторных рамок и расширения институциональной инфраструктуры роль Bitcoin в глобальных потоках капитала будет только расти. Вопрос уже не в том, вытеснит ли Bitcoin традиционные защитные активы, а в том, насколько быстро мир адаптируется к этой новой реальности.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Инсайдерская история Pendle War от организаторов

Да, именно мы тайно инициировали Pendle War — это сценарий, написанный нами.

Мнение: Uniswap вводит дополнительную комиссию 0,15% — решение кажется неразумным

Автор считает, что взимание комиссии в пользу Uniswap Labs, а не UNI, с одной стороны подтверждает, что UNI действительно является «бессмысленным токеном управления», а с другой стороны команда постоянно массово продаёт UNI, и, несмотря на отсутствие финансовых проблем, именно в этот момент решила пожертвовать ростом ради дохода — это действительно странное решение.

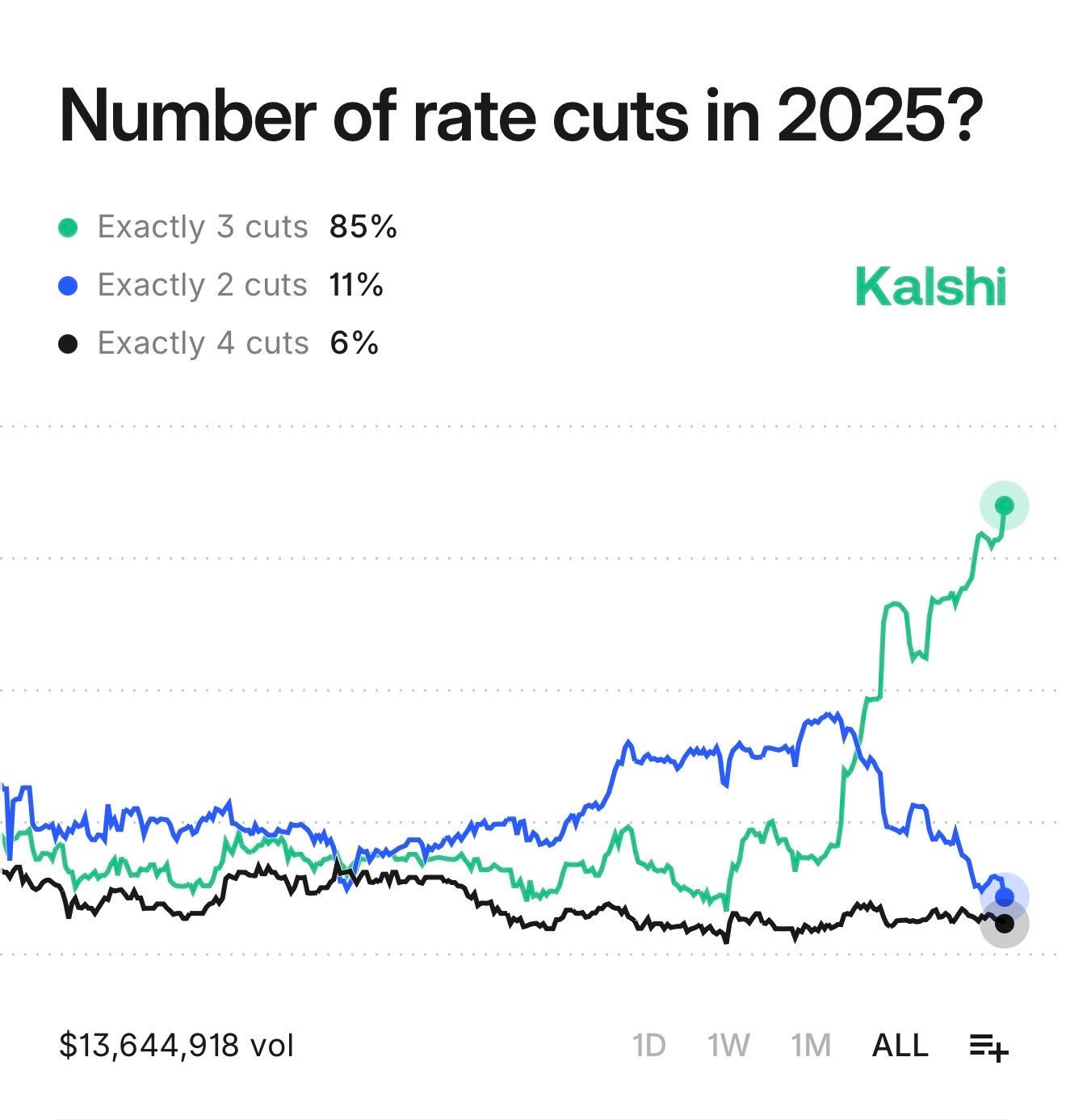

Поворот баланса ФРС увеличивает шансы на альтсезон, если BTC.D ослабнет

Аналитики видят параллели между возможным разворотом политики ФРС сейчас и остановкой QT в августе 2019 года, которая предшествовала альтсезону 2021 года. Ожидаемый конец QT и предполагаемое снижение ставок могут привести к значительному притоку ликвидности в альткоины. График доминирования bitcoin показывает возможный пробой вниз — классический технический сигнал в пользу альткоинов.

Следующий скачок в структуре AMM perpetuals: многоуровневое управление рисками и процессуальная справедливость в Honeypot Finance

Золотой век CEX сформировал масштаб рынка, а также создал наибольший риск, связанный с доверием к одной точке.