TACO: возвращение торговли — когда «игра труса» Трампа становится смертельным качанием для крипторынка

Bitget Wallet2025/10/17 02:25

Bitget Wallet2025/10/17 02:25Рынок движет не только холодная экономическая статистика, но и жадность, страх и непредсказуемая человеческая природа.

Рынком движут не только холодные экономические данные, но и жадность, страх и непредсказуемая человеческая природа.

Автор: Bitget Wallet

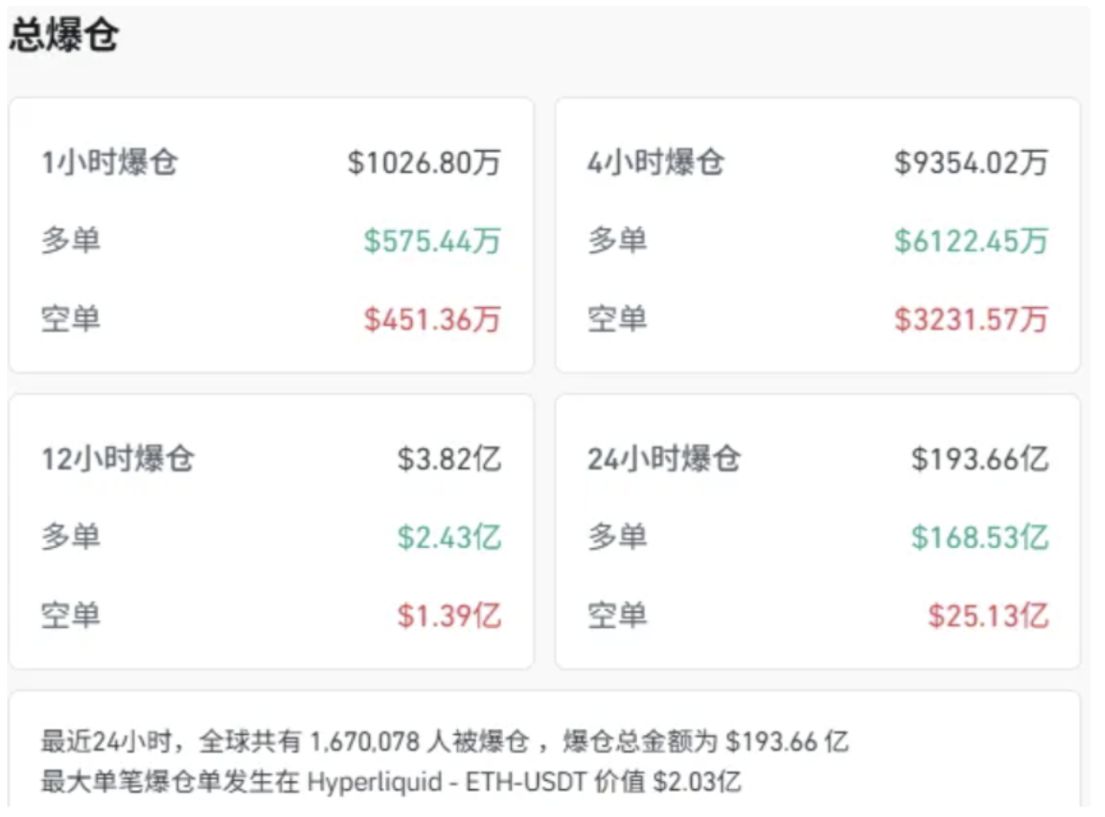

11 октября 2025 года крипторынок пережил историческую распродажу: за одну ночь различные криптоактивы обрушились, bitcoin мгновенно просел на 15%, ethereum упал более чем на 20%, а многие альткоины потеряли в цене свыше 70%. Согласно данным Coinglass, всего за 24 часа общая сумма ликвидаций по всему рынку достигла 19.3 миллиардов долларов, более 1.67 миллионов инвесторов были ликвидированы — совокупная капитализация глобального крипторынка сократилась более чем на 500 миллиардов долларов, установив новый рекорд в истории индустрии.

Источник данных: Conglass, дата: 11 октября 2025 года

Причиной этой бури, по мнению большинства участников рынка, стала публикация президента США Трампа в социальных сетях — он заявил о намерении ввести 100% пошлины на все китайские товары. Однако, как это уже не раз происходило, после крайней паники на рынке Трамп резко сменил риторику и быстро дал понять, что «готов к переговорам с Китаем». После обвала рынок начал восстанавливаться: bitcoin вернулся выше 11000, а основные криптовалюты отыграли более 10%.

Это не случайная рыночная волатильность, а очередное классическое проявление стратегии, которую опытные трейдеры называют «TACO» (Trump Always Chickens Out — «Трамп всегда отступает»). Bitget Wallet Research в этой статье подробно разберёт суть этой стратегии и расскажет, как она продолжает влиять на глобальные финансовые рынки, включая криптовалюты.

1. Анализ «TACO»: игра в труса, которую рынок давно раскусил

Стратегия «TACO» — аббревиатура от «Trump Always Chickens Out», что в переводе означает «Трамп всегда отступает». Этот термин впервые был предложен обозревателем Financial Times Робертом Армстронгом для описания непоследовательности Трампа в принятии важных решений, особенно в тарифной политике. Суть стратегии: когда политика вызывает сильные рыночные колебания или экономическое давление, правительство США обычно быстро идёт на попятную.

Источник: публикации Трампа в Truth Social (слева — угроза повышения пошлин, справа — смягчение позиции).

Стратегия «TACO» обычно реализуется по следующей прозрачной рыночной цепочке:

Озвучивание экстремальной угрозы → паническая распродажа на рынке → снятие угрозы на грани краха → отскок рынка

Для трейдеров этот почти прозрачный сценарий создаёт огромную волатильность и формирует уникальные торговые модели. Каждое паническое падение может рассматриваться опытными спекулянтами как отличная точка для покупки — ведь они делают ставку на то, что Трамп не «нажмёт на курок» по-настоящему. Этот паттерн не уникален — если оглянуться назад, можно чётко увидеть, как он повторяется снова и снова.

2. Эхо истории: сценарий давно написан

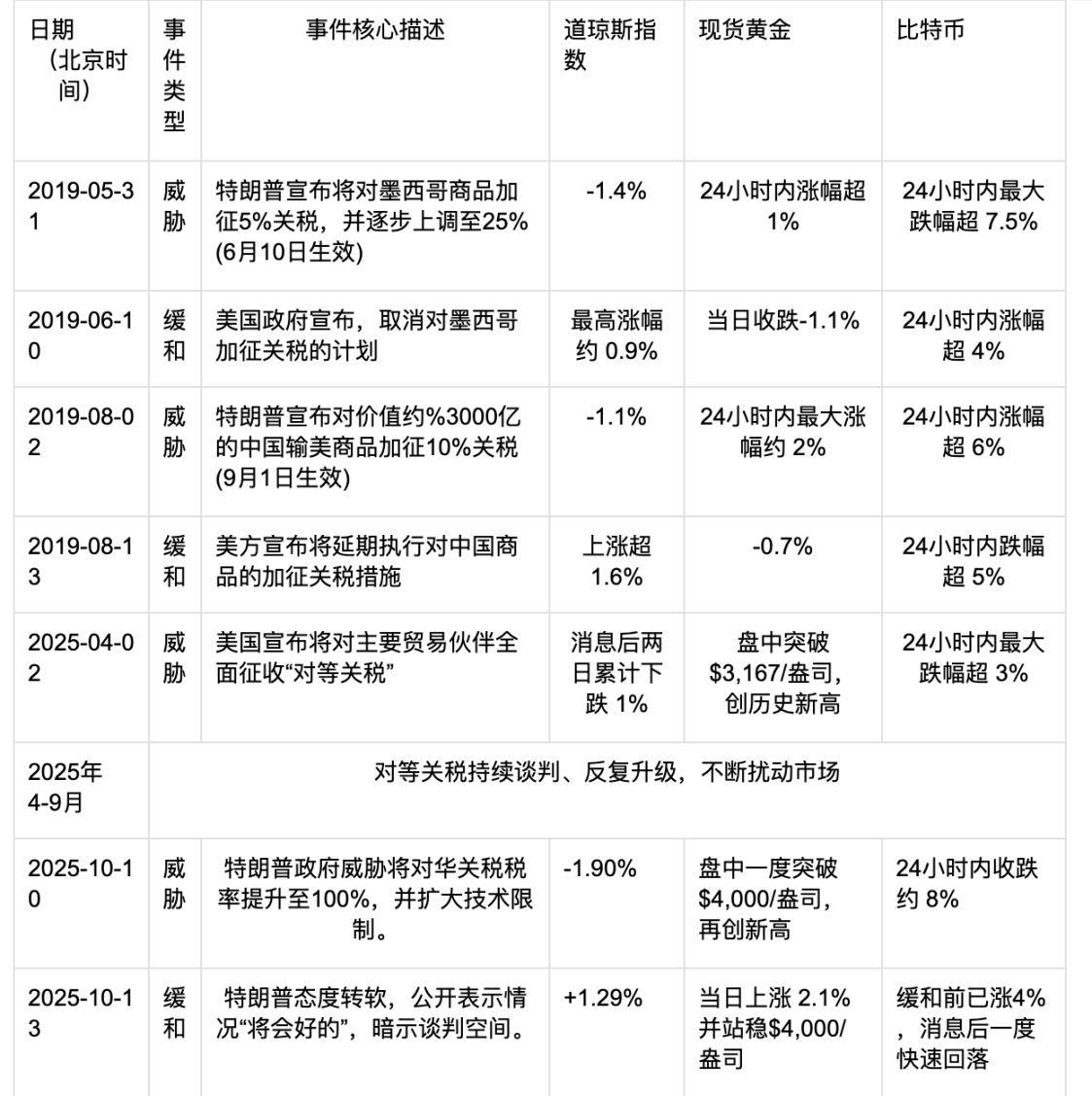

Этот спектакль с высокими ставками разыгрывается не впервые. За последние годы, от торговых споров между США и Мексикой до американо-китайских торговых войн, следы стратегии TACO встречаются повсеместно, а различные активы реагируют на неё по чётко выработанным моделям.

Пояснение к данным: данные в таблице собраны на основе открытых исторических источников. Поскольку время публикации политики обычно указывается по восточному времени США, возможны различия в статистике, поэтому данные являются приблизительными и используются только для отражения основных рыночных тенденций.

Анализируя исторические данные, можно чётко увидеть: индекс Dow Jones, как индикатор экономических фундаментальных показателей, напрямую отражает мгновенные ожидания рынка — падает при угрозах и восстанавливается при появлении сигналов смягчения; золото играет ключевую роль защитного актива, его цена чётко обратно коррелирует с рыночным аппетитом к риску; а в большинстве случаев криптовалюты, такие как bitcoin, считаются высокорискованными активами, их волатильность сильно коррелирует с американскими акциями, но выражена ещё сильнее, что проявляет явный «эффект плеча».

Однако стоит отметить, что по мере повторения этого сценария на рынке начали проявляться два тонких, но важных изменения.

Во-первых, реакция рынка изменилась с пассивной на проактивную. Один из ключевых признаков — в недавних событиях после появления сигналов смягчения цена на золото не снизилась, как раньше, а осталась на высоком уровне. Это говорит о том, что опасения рынка по поводу долгосрочной надёжности политики и неопределённости превысили оптимизм, вызванный краткосрочными позитивными новостями. Динамика bitcoin также это подтверждает: его цена начала расти ещё до публикации смягчающих новостей, заранее учитывая ожидание разворота, из-за чего после выхода позитивных новостей импульс роста ослаб. Это говорит о том, что трейдеры научились «опережать события», и игра стала более ранней и сложной.

Во-вторых, события подчеркнули сложную двойственную природу bitcoin на текущем этапе: его роль динамично колеблется между «рисковым активом» и «цифровым золотом». Хотя в начале рыночной паники bitcoin часто падает вместе с американскими акциями, проявляя свойства чисто рискового актива, его независимая защитная функция иногда проявляется — например, в августе 2019 года он игнорировал падение американских акций и резко вырос вместе с золотом. Такое поведение говорит о том, что рыночная природа bitcoin ещё не определена окончательно: его реакция на геополитические потрясения зависит от консенсуса рынка, потоков капитала и характера события — и именно эта изменчивость является одной из его ключевых черт сегодня.

3. Новый стандарт крипторынка: когда «твиттер-управление рынком» становится альфой криптомира

Постоянное повторение стратегии «TACO» глубоко трансформирует экосистему крипторынка и выводит его внутреннюю волатильность на новый уровень.

Самое непосредственное последствие этой стратегии — всестороннее усложнение рыночной игры. Анализ стоимости на основе фундаментальных факторов или ончейн-данных не утратил актуальности, но поверх этого формируется новый высокочастотный макроуровень, управляемый «твитами» и «заголовками новостей», который занимает всё более важное место. Особенно важно, что главными игроками на этом новом поле стали не только крипто-KOL и киты, но и крупные традиционные финансовые (TradFi) капиталы, а также публичные фигуры с огромным социальным влиянием. Это не просто смена участников — это явный сигнал ускоряющейся интеграции крипторынка в глобальный макроэкономический нарратив.

В этих новых условиях структурные возможности и риски рынка одновременно усиливаются. Распространение алгоритмической торговли обостряет рыночные «коленные рефлексы»: программные модели способны за миллисекунды улавливать информацию и совершать масштабные операции, из-за чего на графиках всё чаще появляются мгновенные «водопады» и «ракеты». Один ночной твит может вызвать цепную ликвидацию деривативов на сотни миллионов долларов на рассвете азиатского рынка — это и есть воплощение крайнего риска, но одновременно и окно для арбитража в новой структуре.

Но главный вопрос: к чему приведёт этот уникальный эффект «волк-волк» в долгосрочной перспективе?

По мере того как трейдеры привыкают к сценарию «угроза — разворот», первичная реакция рынка на подобные негативные новости постепенно притупляется, а падения всё чаще сопровождаются встречными покупками. Но именно в этом кроется уникальный риск крипторынка: если однажды какая-то экстремальная политика будет действительно реализована без последующего смягчения, то из-за отсутствия таких буферов, как механизмы остановки торгов в традиционных финансах, инвесторы, привыкшие к игре против тренда, могут оказаться неготовыми и понести разрушительные потери, что приведёт к спиральному краху рынка.

В будущем можно с уверенностью сказать: пока политические игры с созданием кризисов ради получения рыночных преимуществ продолжаются, «TACO-трейдинг» не исчезнет. Трейдеры будут всё больше фокусироваться на поиске краткосрочных возможностей в предсказуемых колебаниях, формируя всё более острые «V-образные развороты». По мере того как рынок всё лучше понимает этот паттерн, игра становится сложнее, а простые развороты могут перерасти в более сложные и непредсказуемые формы. В таких условиях успех на рынке будет зависеть не столько от угадывания направления тренда, сколько от умения предвидеть момент «разворота».

4. Навигация в «трамповском шуме»: правила выживания для инвесторов

Как же инвестору вести себя на столь непредсказуемом рынке? Во-первых, уважайте плечо и контролируйте риски. «TACO»-движения — это «мясорубка» для трейдеров с высоким кредитным плечом: в экстремальных ситуациях, вызванных новостями, любая высокая позиция может быть мгновенно ликвидирована. Снижение плеча и достаточный запас маржи — главное правило выживания в условиях волатильности. Во-вторых, учитесь абстрагироваться от шума и возвращаться к здравому смыслу. Вместо того чтобы пытаться угадать следующий разворот, лучше смотреть в долгосрочную перспективу и оценивать фундаментальную ценность проектов. Во время паники важно задуматься: перед вами «качественный актив со скидкой» или «падающий нож» — это гораздо важнее, чем следить за свечами на графике. И наконец, с практической точки зрения, диверсифицируйте активы и реализуйте многогранный хедж. Не кладите все яйца в одну корзину: разумное распределение активов с разным уровнем риска — эффективная защита от неизвестных угроз.

Заключение: неопределённость — единственная определённость

По сути, стратегия «TACO» — это проекция геополитических игр на финансовые рынки. От торговых войн до кровавых распродаж на крипторынке она многократно доказывает: в современном взаимосвязанном мире, где социальные сети усиливают любой сигнал, слова одного человека способны вызвать шторм на глобальных рынках. Это напоминает нам: рынком движут не только холодные экономические данные, но и жадность, страх и непредсказуемая человеческая природа.

Для каждого инвестора, находящегося внутри этого процесса, понимание и осознание такого паттерна, возможно, не сделает вас непобедимым, но поможет сохранять ясность ума и принимать более рациональные решения во время бури. Ведь в наше время самая большая определённость — это как раз неопределённость, порождённая макрополитикой.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

От $0,021 до $0,015? Смогут ли Pudgy Penguins (PENGU) снова взлететь или упадут ещё ниже?

Solana опускается до $195, пока RSI стабилизируется, а покупатели защищают зону поддержки на уровне $189

Цена ENA от Ethena стабилизировалась около $0,43, рынок нацелен на $1,30