La troisième demande de redressement judiciaire de Delio : un aperçu de l'évolution du cadre d'insolvabilité crypto en Corée du Sud et des risques d'investissement

- Le rejet, en 2025, de la demande de réhabilitation d'entreprise de Delio met en lumière les lacunes du cadre d'insolvabilité crypto en Corée du Sud ainsi que les risques pour les investisseurs. - La dépendance du tribunal à l'article 42,3 du DRBA souligne une ambiguïté juridique, tandis que la volatilité des actifs crypto complique les modèles traditionnels d'insolvabilité. - Les suspensions de prêts décidées par la FSC pour 2025 et les réformes du VAUPA visent à stabiliser les marchés, mais suscitent des inquiétudes concernant l'innovation, incitant les investisseurs à se tourner vers la DeFi et les solutions non-custodiales. - Les investisseurs privilégient désormais la diversification, la due diligence et la couverture des risques à la suite de l'affaire Delio.

L'effondrement de Delio, autrefois une plateforme de prêt crypto sud-coréenne de premier plan, est devenu un point central pour comprendre les défis de l'insolvabilité dans le secteur des actifs numériques. Alors que le tribunal de la faillite de Séoul a rejeté la troisième demande de réhabilitation d'entreprise de Delio en 2025, l'affaire met en lumière la fragilité des cadres réglementaires dans une industrie qui lutte encore pour définir sa propre identité. Pour les investisseurs, les implications sont claires : l'interaction entre l'ambiguïté juridique, la volatilité du marché et l'évolution réglementaire redéfinit les profils de risque et les stratégies de protection des actifs.

L'impasse juridique de la réhabilitation d'entreprise

Les tentatives répétées de Delio pour éviter la liquidation mettent en évidence une faille critique dans les lois sud-coréennes sur l'insolvabilité. Selon la loi sur la réhabilitation et la faillite des débiteurs (DRBA), la réhabilitation d'entreprise n'est autorisée que si une société peut démontrer une voie viable vers la rentabilité et l'intérêt des créanciers. La troisième requête de Delio, comme les précédentes, n'a pas satisfait à ces critères. Le recours du tribunal à l'article 42, paragraphe 3 de la DRBA—rejetant la réhabilitation si la restructuration ne sert pas les intérêts des créanciers—reflète une position pragmatique. Cependant, la longueur des batailles juridiques a accru l'incertitude pour les investisseurs, dont beaucoup restent piégés dans un entre-deux entre espoir et désespoir.

L'affaire met également en lumière les limites de l'application des modèles traditionnels d'insolvabilité aux plateformes crypto. Contrairement aux entreprises classiques, les entités crypto détiennent souvent des actifs numériques volatils, ce qui complique l'évaluation et la liquidation. La dépendance de Delio aux actifs liés à FTX, devenus irrécupérables après l'effondrement de 2022, illustre les risques systémiques inhérents au secteur. Pour les investisseurs, cela souligne la nécessité d'examiner la liquidité et la diversification des plateformes crypto avant d'engager des capitaux.

Évolutions réglementaires et confiance des investisseurs

La réponse réglementaire de la Corée du Sud à la crise Delio a été double : intervention immédiate et réforme structurelle à long terme. En 2025, la Financial Services Commission (FSC) a suspendu les nouveaux services de prêt crypto sur les principales plateformes comme Upbit et Bithumb, invoquant un taux de liquidation de 13 % parmi les emprunteurs à effet de levier. Cette décision, bien que controversée, marque un tournant vers la priorité donnée à la stabilité plutôt qu'à la croissance spéculative. Les plafonds d'effet de levier proposés par la FSC, les obligations de divulgation des risques et les critères d'éligibilité des utilisateurs visent à créer un environnement plus transparent.

Ces mesures s'alignent sur la Virtual Asset User Protection Act (VAUPA) de 2023, qui interdit les pratiques de trading déloyales et impose une surveillance plus stricte des fournisseurs de services d'actifs virtuels. Bien que ces réglementations puissent réduire la volatilité à court terme, elles soulèvent également des questions sur le potentiel d'innovation du secteur. Pour les investisseurs, la principale leçon est que la clarté réglementaire—bien qu'encore en évolution—remplace progressivement l'esprit de Far West des premiers marchés crypto.

Protection des actifs dans l'ère post-Delio

L'affaire Delio a contraint les investisseurs à repenser leurs stratégies de protection des actifs. Le détournement présumé de 250 milliards de wons d'actifs clients par la plateforme, associé au procès en cours du CEO, met en lumière les risques de la garde centralisée. En réponse, de nombreux investisseurs se tournent vers les protocoles de finance décentralisée (DeFi) ou les portefeuilles non-custodiaux, où ils conservent un contrôle direct sur leurs actifs.

Cependant, la décentralisation n'est pas une panacée. Les plateformes DeFi font face à leurs propres risques réglementaires et techniques, y compris les vulnérabilités des smart contracts. Une approche équilibrée—diversifiant entre modèles de garde et juridictions—pourrait offrir la meilleure défense contre les chocs systémiques. De plus, les investisseurs devraient privilégier les plateformes disposant d'audits de réserves transparents et de mécanismes d'assurance, comme ceux qui émergent dans le secteur des stablecoins sous la proposition de Digital Asset Basic Act (DABA).

Implications de marché et conseils d'investissement

L'affaire Delio a accéléré la maturation réglementaire de la Corée du Sud, mais elle a également révélé les vulnérabilités du secteur. Pour les investisseurs institutionnels, le Kimchi Discount—un renversement du Kimchi Premium historique—signale un marché plus rationalisé. Les investisseurs particuliers, quant à eux, doivent naviguer dans un paysage où l'effet de levier est limité et la conformité incontournable.

Les investisseurs devraient adopter une stratégie en trois volets :

1. Diversification : Éviter la surexposition à une seule plateforme ou classe d'actifs.

2. Due Diligence : Examiner les structures de gouvernance, les réserves de liquidité et la conformité réglementaire.

3. Couverture : Utiliser des produits dérivés ou des stablecoins pour atténuer les risques de baisse sur des marchés volatils.

L'approbation des ETF Bitcoin spot fin 2025 pourrait encore stabiliser l'écosystème crypto sud-coréen, alignant les prix locaux sur les indices mondiaux. Cependant, la patience reste de mise ; le potentiel à long terme du secteur dépend de la résolution de ses défis en matière d'insolvabilité et de gouvernance.

Conclusion

La troisième tentative de réhabilitation d'entreprise de Delio et son rejet final marquent un tournant dans la trajectoire crypto de la Corée du Sud. Bien que les cadres juridiques et réglementaires soient encore en mutation, les enseignements de cette affaire sont clairs : transparence, diversification et gestion proactive des risques sont incontournables. Pour les investisseurs, la voie à suivre consiste à s'adapter à un paysage où innovation et supervision doivent coexister. Alors que la FSC continue d'affiner son approche, la résilience du secteur crypto sera mise à l'épreuve—non par sa capacité à croître, mais par sa capacité à endurer.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

AiCoin Quotidien (28 août)

Comment les sociétés minières de crypto peuvent-elles générer de grands profits avec de petites stratégies ?

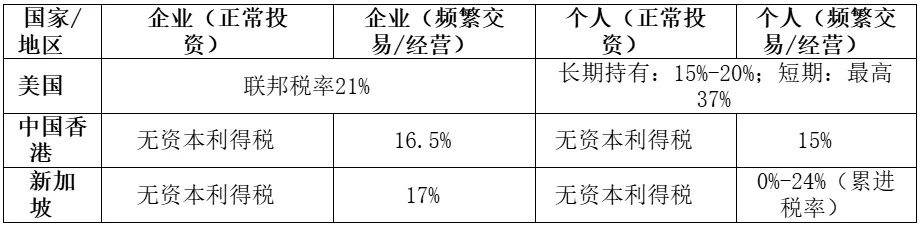

Les dispositifs fiscaux ne sont pas des formules universelles, mais doivent être « conçus sur mesure » en fonction de la situation spécifique de chaque entreprise.

L'efficacité magique du trésor de SOL : 2,5 milliards de dollars rivalisent-ils avec les 30 milliards d'Ethereum ?

Par rapport au trésor d’Ethereum ou de Bitcoin, le trésor de SOL est plus efficace pour absorber l’offre en circulation actuelle.

3,3 % ! La croissance économique des États-Unis a été révisée à la hausse, les demandes initiales d'allocations chômage restent solides

Les dernières données montrent que le PIB des États-Unis pour le deuxième trimestre a été révisé à la hausse, passant de 3 % à 3,3 %, la contribution nette des exportations atteignant un niveau record historique...