La vague institutionnelle pousse les ETF Bitcoin vers un trimestre record

Une vague record d'afflux institutionnels propulse les ETF Bitcoin vers leur trimestre le plus fort jamais enregistré. Matt Hougan, CIO de Bitwise, affirme que l'accès via les wirehouses et la demande de couverture alimentent un changement structurel dans la stratégie crypto de Wall Street.

Les ETF Bitcoin au comptant attirent des capitaux institutionnels à un rythme record.

Selon Matt Hougan, CIO de Bitwise, ces produits s’acheminent vers leur trimestre le plus fort à ce jour, alors que les autorisations des wirehouses et la demande de couverture contre l’inflation débloquent de nouveaux pools de capitaux.

La distribution débloque l’élan pour les ETF

À la fin du troisième trimestre, les ETF Bitcoin avaient attiré 22,5 milliards de dollars et sont en bonne voie pour atteindre 30 milliards de dollars d’ici la fin de l’année.

Le trading des fonds Bitcoin au comptant aux États-Unis a atteint 7,5 milliards de dollars en une seule journée ce mois-ci — preuve d’une liquidité suffisamment profonde pour permettre de gros ordres institutionnels avec un glissement minimal.

Alors que Bitcoin a dépassé les 100 000 dollars et atteint 125 000 dollars, l’activité des ETF a augmenté en parallèle. Eric Balchunas de Bloomberg a déclaré que $IBIT a mené les flux hebdomadaires des ETF avec 3,5 milliards de dollars — soit environ 10 % de tous les flux entrants américains.

Les 11 ETF au comptant, y compris $GBTC, ont terminé la semaine dans le vert, ce qu’il a qualifié de “mode deux pas en avant”.

$IBIT est n°1 en flux hebdomadaires parmi tous les ETF avec 3,5 milliards de dollars, soit 10 % de tous les flux nets vers les ETF. À noter également que les 11 ETF Bitcoin au comptant OG ont tous reçu des capitaux la semaine dernière, même $GBTC d’une certaine manière, c’est dire à quel point la demande est forte. Mode deux pas en avant. Profitez-en tant que ça dure. pic.twitter.com/iNrcgiRVHV

— Eric Balchunas (@EricBalchunas) 8 octobre 2025

Hougan a identifié trois moteurs clés derrière cette hausse :

- Distribution via wirehouse : Les grandes sociétés de courtage telles que Morgan Stanley et Wells Fargo proposent désormais des ETF crypto directement à leurs clients, offrant à des milliers de conseillers un accès réglementé à Bitcoin.

- Le “debasement trade” : Les investisseurs se tournent vers des actifs rares comme l’or et Bitcoin pour se couvrir contre la dilution monétaire et l’expansion budgétaire.

- Élan réflexif : La hausse des prix attire la couverture médiatique, ce qui alimente davantage d’achats d’ETF et renforce le rallye.

Hougan a souligné la nouvelle directive de Morgan Stanley permettant aux conseillers d’allouer jusqu’à 4 % des portefeuilles à la crypto. Cette politique pourrait canaliser des milliers de milliards vers des produits réglementés.

Wells Fargo et Merrill Lynch ont suivi, élargissant les canaux institutionnels. Il a ajouté que les trimestres solides pour Bitcoin coïncident souvent avec des afflux de plusieurs milliards, renforçant le lien entre prix et capitaux.

IBIT de BlackRock prend la tête de la domination des ETF Bitcoin

BeInCrypto a rapporté qu’IBIT est désormais l’ETF le plus rentable de BlackRock, générant 244,5 millions de dollars par an grâce à des frais de 0,25 % avec près de 100 milliards de dollars d’actifs sous gestion. Il a dépassé l’ETF S&P 500 (IVV) malgré une taille plus importante.

Les données de Bloomberg montrent qu’IBIT approche les 100 milliards de dollars en moins de 450 jours — contre plus de 2 000 pour le VOO de Vanguard — ce qui en fait l’ETF à la croissance la plus rapide de l’histoire.

Cette domination réduit les spreads et augmente la liquidité, permettant aux flux institutionnels de se recycler efficacement. Les fonds américains détiennent désormais environ 90 % des actifs mondiaux des ETF Bitcoin, soulignant la mainmise croissante de Wall Street sur la liquidité des actifs numériques.

La structure du marché évolue au-delà des cycles

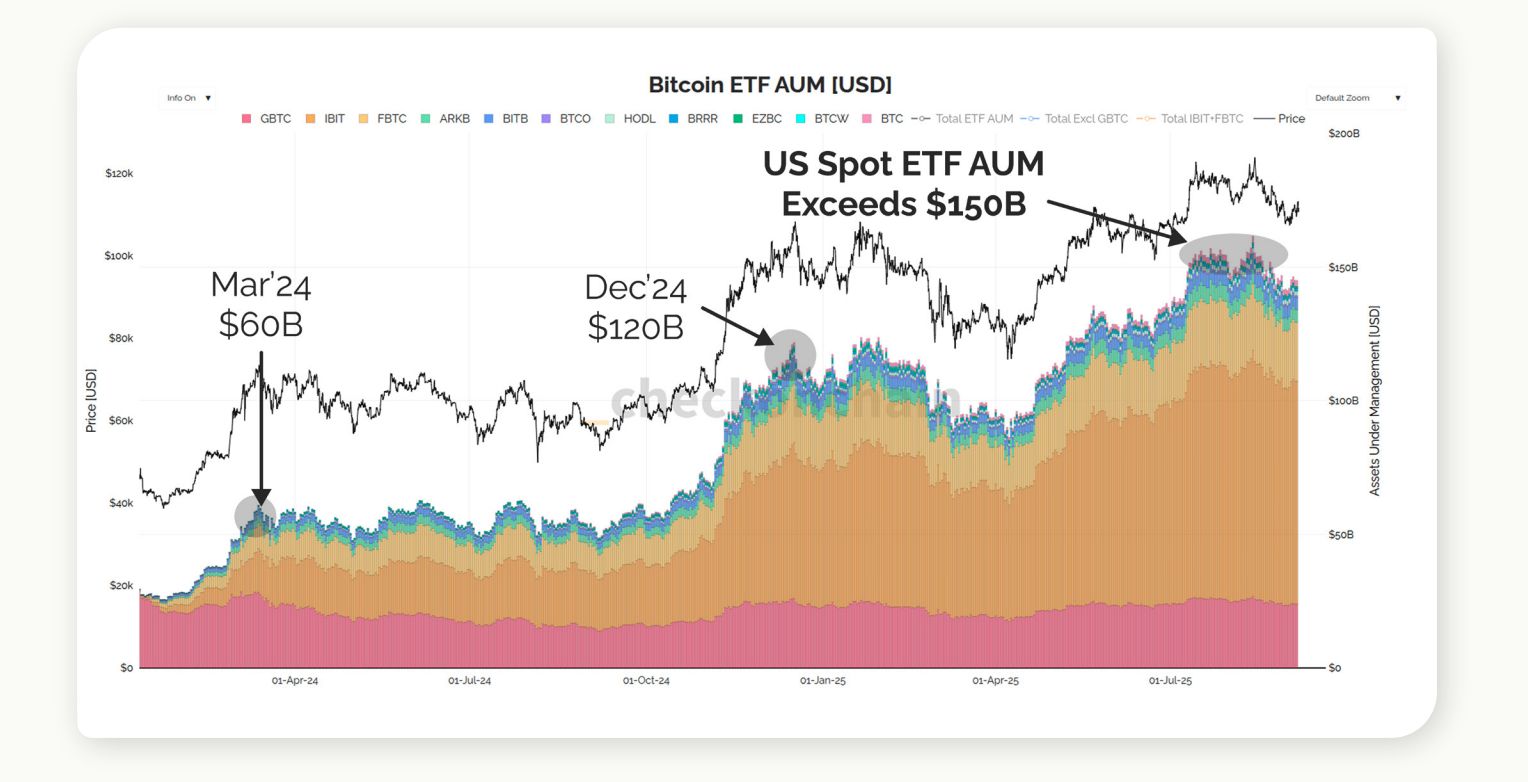

Les analystes affirment que cette vague d’afflux redessine la structure du marché de Bitcoin. James, cofondateur de Checkonchain Analytics, a déclaré à BeInCrypto que les afflux d’ETF — environ 60 milliards de dollars à ce jour — représentent “des dizaines de milliards de nouveaux capitaux institutionnels”, et pas seulement des détenteurs on-chain transférant leurs fonds vers les ETF.

Il a ajouté que les investisseurs à long terme réalisent des profits mensuels de 30 à 100 milliards de dollars, ce qui ralentit l’accélération des prix malgré la demande croissante.

Source: Checkonchain

Source: Checkonchain “Certains détenteurs migrent de on-chain vers les ETF — cela se produit. Mais ils ne sont pas majoritaires. La demande a été énorme — des dizaines de milliards en capitaux institutionnels — mais la pression vendeuse persiste. Depuis octobre 2024, IBIT a dépassé ses concurrents et reste le seul fonds avec des afflux soutenus. Les États-Unis représentent désormais environ 90 % des avoirs mondiaux en ETF.”

K33 Research soutient que l’adoption institutionnelle et l’alignement des politiques macroéconomiques ont mis fin au rythme quadriennal du halving de Bitcoin. Il a été remplacé par un régime dicté par la liquidité.

James a partagé ce point de vue, déclarant : “Bitcoin réagit désormais au monde, plutôt que le monde ne réagisse à Bitcoin.”

Les afflux dans les ETF, les allocations souveraines et la croissance des produits dérivés sont devenus les nouveaux piliers de la découverte des prix. Les données de K33 montrent que l’intérêt ouvert et l’élan restent élevés mais non extrêmes — suggérant des corrections brèves plutôt qu’un retournement structurel.

Cependant, les sceptiques avertissent qu’une hausse de l’effet de levier pourrait provoquer de brèves corrections. La question clé est de savoir si les journées de trading à plusieurs milliards reflètent de nouveaux afflux ou des rotations depuis des fonds historiques comme GBTC.

Pour l’instant, des volumes records, une distribution élargie et une liquidité profonde soutiennent tous la thèse de Hougan : l’accès élargi via les wirehouses est le plus fort moteur de Bitcoin à l’approche de la fin de l’année.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

De la moyenne mobile sur 200 semaines au ratio de capitalisation boursière, estimer le sommet actuel du bull run d'Ethereum

Peut-être pas aussi exagéré que la prédiction de Tom Lee à 60 000 dollars, mais peut-on s’attendre à environ 8 000 dollars ?

Plongez dans les derniers tests du protocole 23 de Pi Network pour une efficacité améliorée

En bref, Pi Network teste intensivement le Protocole 23, visant à améliorer l'efficacité et l'évolutivité. Les tests se concentrent sur la minimisation des erreurs et incluent des fonctionnalités d'échange décentralisé et d'AMM. Pi Coin connaît une volatilité, avec un risque potentiel de perte de valeur sans mesures de soutien.

Pump.fun domine les lancements de memecoins sur Solana

Pump.fun alimente désormais 80 % des nouveaux memecoins Solana grâce à son modèle de création en un clic et de liquidité verrouillée. Pourquoi Pump.fun est-il si populaire ? L'impact sur l'écosystème de Solana.