Rapport de recherche|Analyse détaillée du projet Yield Basis & analyse de la capitalisation boursière de YB

Rapport de recherche|Analyse détaillée du projet Yield Basis & analyse de la capitalisation boursière de YB

Bitget2025/10/15 07:23

Afficher le texte d'origine

Par:Bitget

I. Présentation du projet

I. Présentation du projet

Yield Basis est un protocole DeFi initié par Michael Egorov, fondateur de Curve Finance, visant à offrir des rendements on-chain durables aux détenteurs de bitcoin et d’ethereum. Son innovation principale réside dans l’utilisation d’un effet de levier constant de 2x et d’un mécanisme de rééquilibrage automatique, combinant la liquidité BTC/ETH et le crédit crvUSD, permettant d’éliminer efficacement la perte impermanente typique des modèles AMM.

Le protocole s’appuie sur l’architecture technique de Curve, en intégrant un AMM propulsé par des invariants hybrides (Cryptoswap et Stableswap combinés), ainsi qu’une injection de crédit crvUSD dans les pools à effet de levier, permettant aux utilisateurs de conserver une exposition 1:1 au BTC tout en générant des revenus durables issus des frais de transaction et de l’effet de levier composé.

Par ailleurs, Yield Basis accorde une grande importance à l’expansion multichaîne et vise à devenir la couche fondamentale de rendement dans le secteur BTC DeFi. L’offre totale de tokens YB est de 1 milliard, avec une distribution prioritaire à la communauté, incluant un airdrop massif et des incitations à la liquidité, renforçant la gouvernance et le staking. Le lancement officiel du mainnet est prévu pour octobre 2025, avec un FDV cible de 200 millions de dollars. Le projet a déjà obtenu une ligne de crédit crvUSD de 60 millions de dollars auprès de Curve DAO et prend en charge la prévente, le spot et les contrats perpétuels sur plusieurs plateformes majeures.

II. Points forts du projet

Solution innovante d’élimination de la perte impermanente (IL) : Yield Basis s’adresse aux détenteurs de BTC/ETH et résout le problème de la perte impermanente dans les pools de liquidité DeFi grâce à une architecture AMM native à effet de levier 2x. Le protocole emprunte automatiquement du crvUSD pour construire une position AMM à double levier pour l’utilisateur, verrouille l’exposition BTC via un rééquilibrage en temps réel, et permet de couvrir efficacement le risque IL même lors de fortes fluctuations de marché, offrant ainsi aux LP des rendements durables et vérifiables.

Soutien technologique de Curve et distribution durable des revenus : Le protocole repose sur l’architecture AMM stable de Curve, fusionnant les invariants Cryptoswap et Stableswap pour amplifier l’effet de levier tout en assurant une faible glissade et une efficacité du capital élevée. Le mécanisme de revenus dépend principalement des frais de transaction et de l’effet de levier composé, sans recourir à une inflation excessive des tokens. Les détenteurs de tokens peuvent participer à la gouvernance et recevoir des dividendes via le staking et le modèle ve, renforçant l’attachement à la valeur de l’écosystème sur le long terme.

Équipe reconnue et financement de qualité : Le fondateur et les membres de l’équipe proviennent tous de projets majeurs du secteur DeFi, maîtrisant les mécanismes fondamentaux des AMM, stablecoins et crédits on-chain. Le projet a levé 5 millions de dollars et a mené avec succès la prévente de YB sur Kraken Launch, Legion et d’autres plateformes, attirant des dizaines de milliers de membres de la communauté. Le soutien de Curve DAO via la ligne de crédit crvUSD renforce davantage la crédibilité et la base de liquidité du protocole.

Paradigme de couche de rendement BTC, au service des besoins DeFi institutionnels : Yield Basis se positionne comme une couche de rendement innovante pour BTC, se concentrant sur le marché circulant du bitcoin et ouvrant une nouvelle voie de rendement on-chain sans IL d’AMM. Le protocole prend en charge l’expansion multi-actifs, compatible avec l’intégration profonde des RWA et de la liquidité on-chain, visant à attirer des utilisateurs institutionnels et à consolider son potentiel en tant qu’infrastructure Web3 DeFi, en écho au rôle de Curve dans l’écosystème stablecoin.

III. Perspectives de valorisation

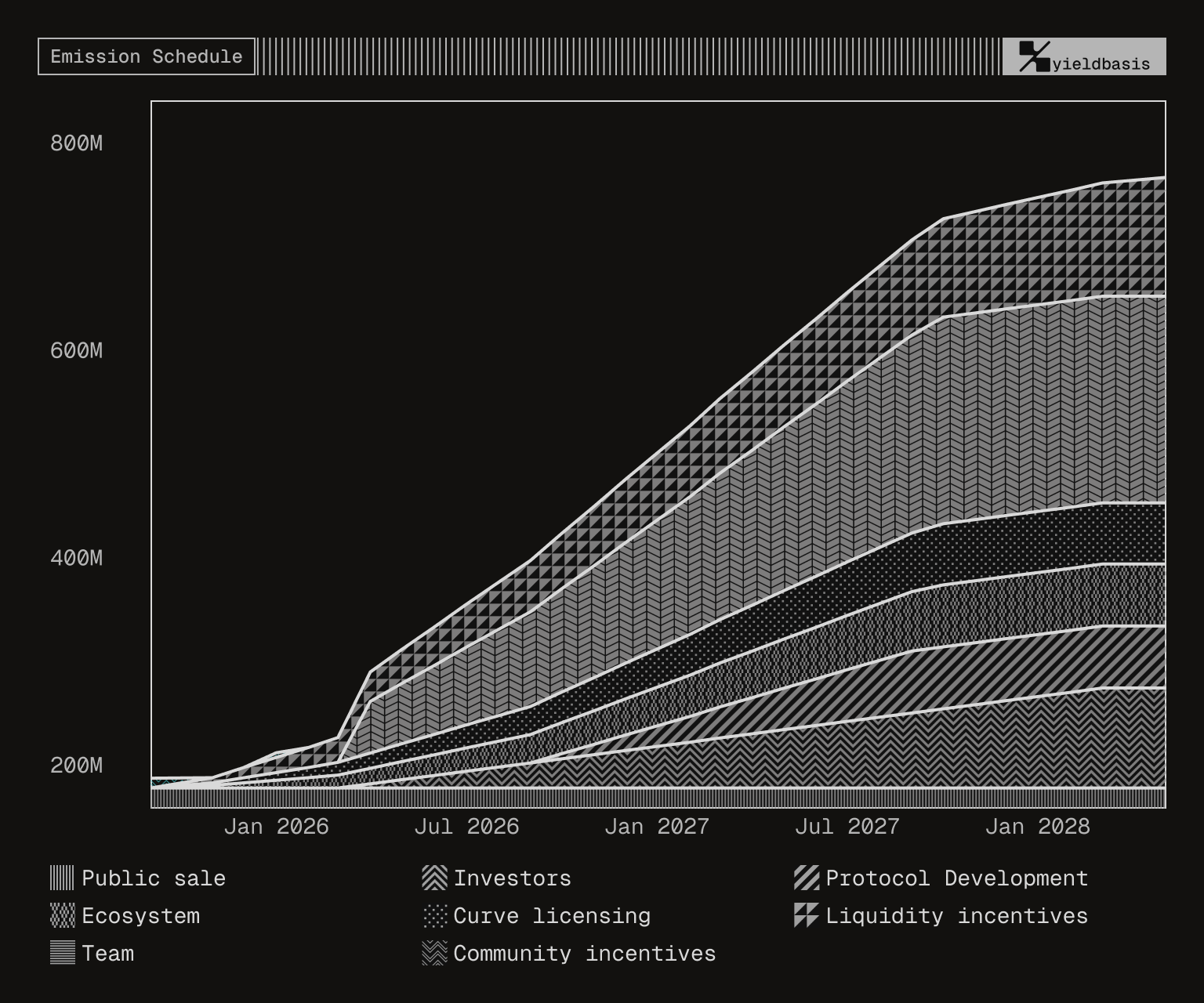

Yield Basis, centré sur l’AMM à effet de levier et l’agrégation de liquidité BTC/ETH, présente une trajectoire claire de mise en œuvre sur le marché. À ce jour, le projet a réalisé des levées de fonds à forte valorisation et une prévente sursouscrite, témoignant d’une reconnaissance significative du marché. Dans un contexte où la DeFi sur bitcoin devient de plus en plus active, Yield Basis est bien placé pour devenir un protocole de référence en matière de rendement durable.

IV. Modèle économique

Offre totale de tokens :

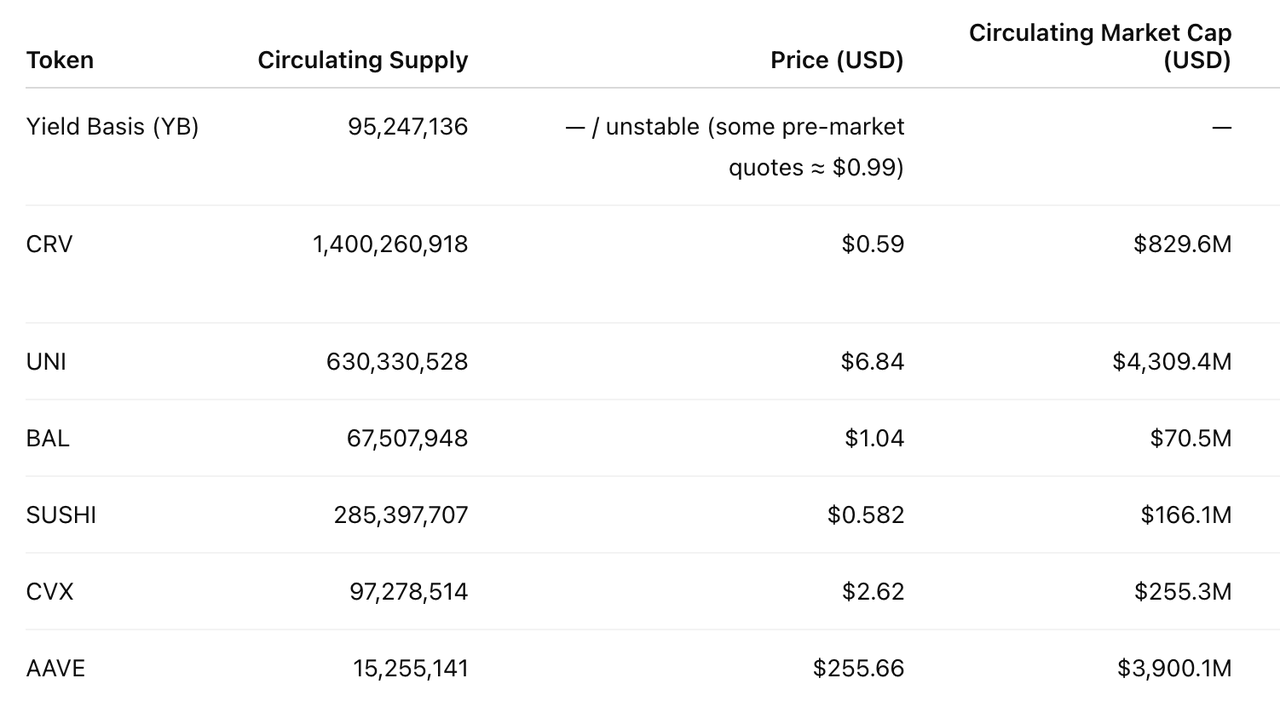

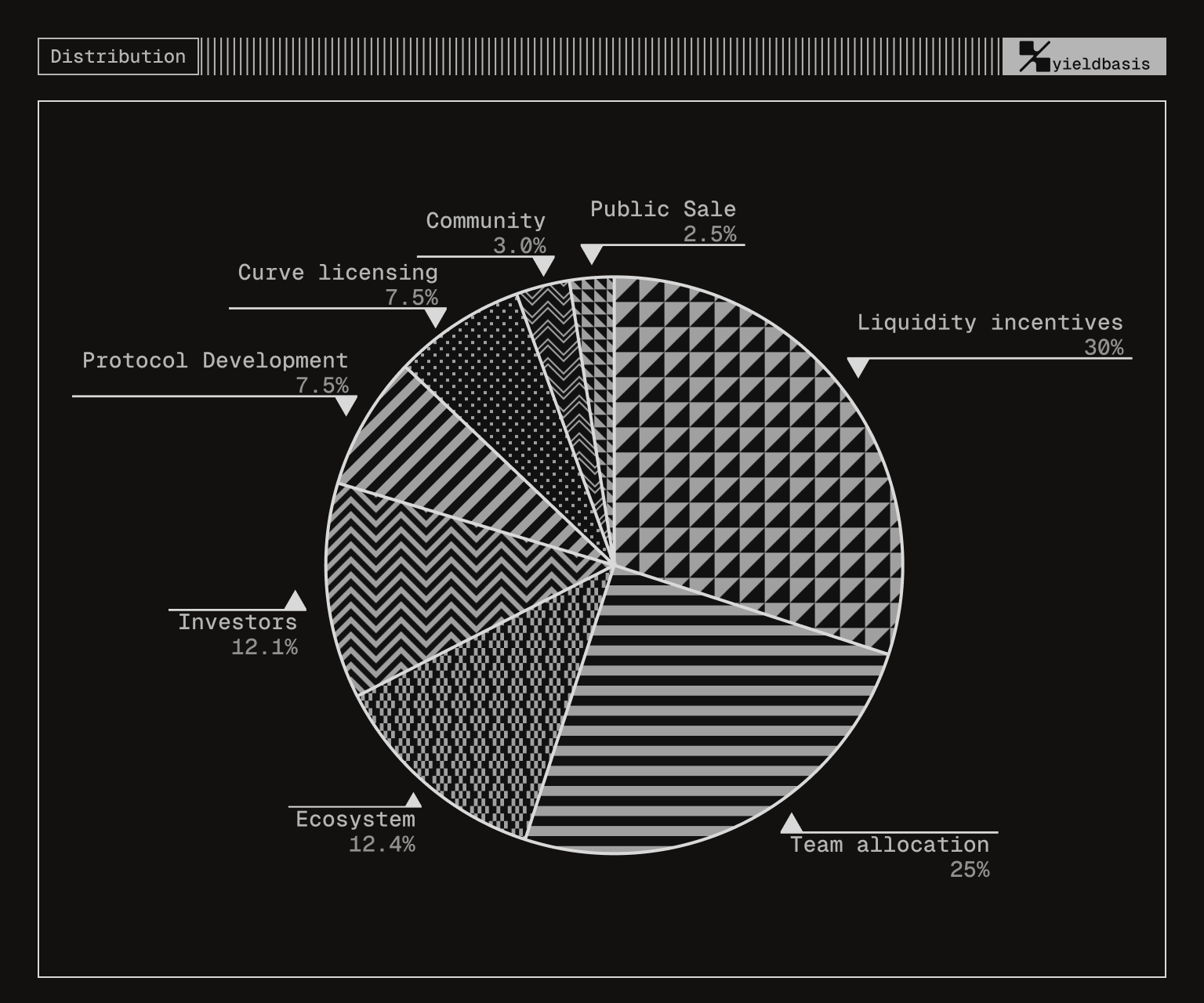

L’offre totale de YB est de 1 milliard de tokens. Répartition :

Incitations à la liquidité (Liquidity Incentives) : 30%, avec un plan de distribution dynamique, tokens émis à tout moment.

Allocation équipe (Team Allocation) : 25%, libération linéaire sur 1,5 an, avec une période de blocage de 6 mois.

Écosystème (Ecosystem) : 12,5%, 50 millions émis lors du TGE, le reste libéré linéairement sur deux ans.

Investisseurs (Investors) : 12,1%, libération linéaire sur 2 ans, avec 6 mois de blocage.

Développement du protocole (Protocol Development) : 7,5%, libération linéaire à partir d’un an après le TGE.

Licences Curve (Curve Licensing) : 7,4%, libération linéaire sur deux ans.

Vente publique (Public Sale) : 2,5%, entièrement déverrouillée dès le premier jour.

Communauté (Community) : 3,0%, distribution par sous-catégories, dont :

Récompenses YB Pair : 12,5 millions YB, libération linéaire sur 1 an

Gouvernance Curve : 5 millions YB, déverrouillés immédiatement

Early LP Season 1 : 5,625 millions YB, libération linéaire sur 12 mois, début immédiat ;

Early LP Season 2 : 5,625 millions YB, libération linéaire sur 12 mois, début 3 mois après le TGE ;

Liquidité initiale YB DEX : 1,25 million YB, entièrement déverrouillée dès le premier jour.

Utilité du token :

Droit de gouvernance : Les détenteurs de YB disposent du droit de gouvernance du protocole, incluant les paramètres des pools de liquidité, la répartition des frais, etc. Prise en charge du vote via le modèle ve avec verrouillage.

Mécanisme d’incitation : YB est utilisé pour le liquidity mining et les récompenses de staking, encourageant les utilisateurs à fournir des actifs BTC/ETH pour améliorer la liquidité du protocole.

Utilisation en liquidité : YB sert d’actif principal dans les paires de trading et circule sur les principaux CEX/DEX.

Effet de levier accru : Intégration du prêt crvUSD pour réaliser un effet de levier 2x, augmentant le plafond de rendement et l’efficacité du capital de liquidité.

V. Informations sur l’équipe et le financement

Profil de l’équipe

Le fondateur Michael Egorov possède une riche expérience en développement DeFi et en modélisation fondamentale d’AMM et de stablecoins. L’équipe se concentre sur la gestion de la liquidité BTC/ETH et l’innovation en matière de rendement, en s’appuyant sur le levier crvUSD pour créer un nouveau modèle de liquidity mining avec protection contre la perte impermanente.

Informations sur le financement

Financement total de 13,55 millions de dollars, dont :

Seed round (mars 2025) : 6,05 millions de dollars levés, valorisation de 50 millions de dollars. Investisseurs : SevenX, Delphi Ventures, Amber Group, AntAlpha, Aquarius, Bitscale, Mirana, Chorus One, ainsi que plusieurs business angels issus de AAVE, Bitfury, Brevan Howard, etc.

Public sale : Kraken + Legion Launchpad, 5 millions de dollars levés, prix de 0,2 yuan/token, valorisation de 200 millions de dollars. Binance Wallet, 2,5 millions de dollars levés, prix de 0,1 yuan/token, valorisation de 100 millions de dollars.

Distribution des tokens :

L’offre initiale en circulation est d’environ 9,52% (95,24 millions de tokens), répartie entre écosystème, équipe, private sale, fournisseurs de liquidité et gouvernance communautaire, la part gouvernance et communauté atteignant 68,5%.

VI. Avertissements sur les risques potentiels

Risques fondamentaux :

Risque de levier : L’utilisation d’une architecture AMM à effet de levier 2x peut amplifier les pertes des utilisateurs en cas de forte volatilité, de manque de liquidité ou de conditions de marché extrêmes. Les comportements utilisateurs à court terme ou les attaques externes peuvent également mettre sous pression les mécanismes de protection.

Pérennité des rendements : Les revenus du protocole reposent principalement sur les frais de transaction et la distribution d’incitations. Si l’enthousiasme du marché faiblit ou si la libération des tokens s’accélère, il peut y avoir une pression de vente due au départ des premiers utilisateurs profitant du token, ce qui affecterait le prix du YB et la vitalité de l’écosystème.

Dépendance à la liquidité du marché : Le modèle de revenus du projet dépend fortement d’un apport continu de liquidité et de l’engouement du marché. Si la promotion du mainnet n’est pas à la hauteur des attentes, il existe un risque de baisse de l’efficacité du capital et des rendements.

Risque de pression à la vente :

Pression de vente à court terme principalement due à : la vente publique, la distribution de la partie écosystème lors du TGE, et les tokens communautaires immédiatement déverrouillés.

Pression de vente à moyen terme principalement due aux incitations à la liquidité et à la libération linéaire des tokens de l’équipe.

Pression de vente à long terme relativement contrôlable, car la majorité des tokens investisseurs et écosystème sont libérés progressivement.

De plus, compte tenu du profil du fondateur, une FOMO pourrait survenir avant ou après le lancement, entraînant une surévaluation du FDV. Il est donc recommandé d’évaluer raisonnablement selon les conditions du marché avant d’entrer.

VII. Liens officiels

Website:

https://yieldbasis.com/

Twitter:

https://x.com/yieldbasis

Clause de non-responsabilité : Ce rapport est généré par une IA, la vérification humaine ne concerne que l’exactitude des informations et ne constitue en aucun cas un conseil en investissement.

0

0

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

PoolX : Bloquez vos actifs pour gagner de nouveaux tokens

Jusqu'à 12% d'APR. Gagnez plus d'airdrops en bloquant davantage.

Bloquez maintenant !

Vous pourriez également aimer

Les traders de Bitcoin craignent une chute du prix du BTC à 102 000 dollars alors que l'or atteint de nouveaux sommets

Cointelegraph•2025/10/15 18:13

Comment lire les graphiques crypto en 2025 (même si vous êtes débutant)

Cointelegraph•2025/10/15 18:13

En vogue

PlusPrix des cryptos

PlusBitcoin

BTC

$111,289.62

-1.84%

Ethereum

ETH

$4,001.19

-3.22%

Tether USDt

USDT

$1

+0.02%

BNB

BNB

$1,165.82

-4.79%

XRP

XRP

$2.43

-3.43%

Solana

SOL

$197.65

-3.02%

USDC

USDC

$1.0000

-0.00%

Dogecoin

DOGE

$0.1987

-3.00%

TRON

TRX

$0.3166

-0.27%

Cardano

ADA

$0.6732

-4.43%

Comment vendre PI

Bitget liste PI – Achetez ou vendez PI rapidement sur Bitget !

Trader maintenant

Pas encore Bitgetter ?Un pack de bienvenue d'une valeur de 6200 USDT pour les nouveaux utilisateurs !

S'inscrire maintenant