Le premier stablecoin en yen réglementé du Japon est lancé

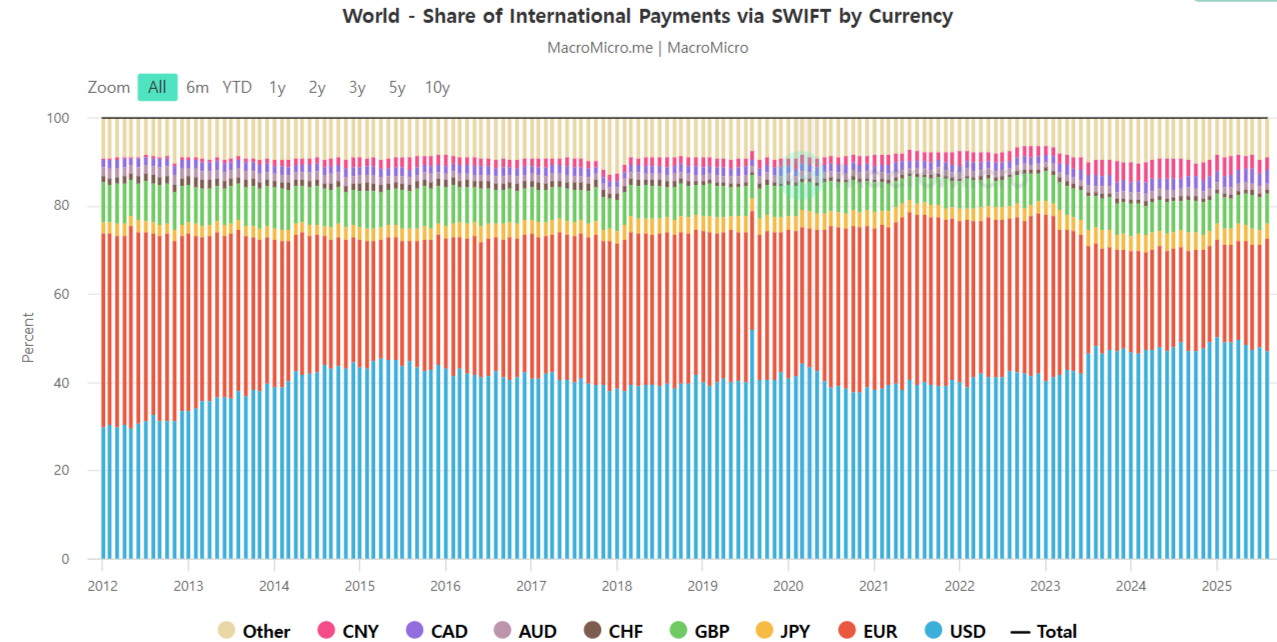

JPYC Inc. a lancé le premier stablecoin indexé au yen réglementé au Japon, introduisant une infrastructure axée sur la conformité sur le troisième plus grand marché des changes d'Asie, remettant en question la domination des stablecoins adossés au dollar.

JPYC Inc. a lancé le 27 octobre le premier stablecoin régulé indexé sur le yen au Japon, marquant une avancée significative dans le paysage des monnaies numériques en Asie.

Ce lancement introduit une infrastructure de stablecoin conforme à la réglementation sur le troisième plus grand marché des changes au monde, représentant environ 17 % du volume mondial des transactions forex.

La protection des consommateurs est la clé

Le marché des stablecoins s’élève actuellement à 297 milliards de dollars, dont 99 % sont libellés en dollars américains. L’arrivée de JPYC remet en cause cette concentration, en offrant une alternative soutenue par le cadre réglementaire japonais établi en juin 2023. L’entreprise vise une émission de 67 milliards de dollars (10 000 milliards de yens) en trois ans, rivalisant avec la capitalisation boursière actuelle de 40 milliards de dollars de USDC.

Le Japon a adopté des stratégies qui privilégient la protection des consommateurs et la stabilité financière. Le Payment Services Act limite l’émission aux banques, opérateurs de transfert de fonds et sociétés de fiducie, exigeant une couverture de réserve de 100 % ou plus en dépôts en yens et obligations d’État japonaises.

Ce cadre est apparu comme une mesure préventive suite à l’effondrement de TerraUSD en 2022, établissant des garde-fous avant l’expansion du marché.

JPYC est un opérateur de transfert de fonds de type II, la première entreprise à recevoir une licence dans le cadre du nouveau régime réglementaire. Pour les transactions sur plateformes régulées, l’entreprise fait face à une limite de transaction de 1 million de yens par transfert.

Modèle de revenus et infrastructure technique

Le modèle économique de JPYC repose sur les revenus d’intérêts issus des actifs de réserve plutôt que sur les frais de transaction. L’entreprise propose l’émission, le rachat et les transferts sans frais, rendus possibles par des réserves détenues sous forme de dépôts portant intérêt et d’obligations d’État. Avec un rendement moyen de 1 % sur les obligations d’État, une émission de 1 000 milliards de yens générerait environ 10 milliards de yens de bénéfice brut.

Cependant, certains analystes ont souligné des vulnérabilités potentielles dans ce modèle alors que les rendements des obligations d’État japonaises continuent d’augmenter.

Sur X (Twitter), le commentateur de marché @ghoulpresident a noté que le rendement des JGB à 10 ans a atteint 1,6 %, soit une hausse de 1,4 point de pourcentage au cours des deux dernières années. Il a averti qu’une hausse de 1 % des rendements ajoute plus de 100 milliards de yens de coûts d’intérêts annuels par 1 000 milliards de yens de nouvelle dette émise, soulignant la pression fiscale dans un contexte de ratio dette/PIB supérieur à 250 %.

The debt is trading at a 10pt premium, which in reality suggests either stagnant or decreasing interest rates. The 1B of the debt is a fraction of what they owned as the anchored the whole thing. It could’ve been done for any reason. That it was offloaded shows liquidity at 6.58%

— jacques (@ghoulpresident) 21 octobre 2025

De telles dynamiques pourraient à terme impacter les émetteurs de stablecoins comme JPYC, qui dépendent des rendements des obligations souveraines comme source de revenus.

L’entreprise a noué des partenariats avec des processeurs de paiement et des fournisseurs de logiciels d’entreprise pour étendre l’acceptation par les commerçants et les applications B2B.

Implications pour le marché asiatique

L’importance stratégique de JPYC s’étend au-delà du marché intérieur japonais. Bien que modeste, le yen fonctionne déjà comme monnaie de règlement dans les paiements mondiaux, et un stablecoin libellé en yen pourrait répondre à une demande distincte des alternatives basées sur le dollar.

En 2024, les stablecoins ont acheté environ 40 milliards de dollars de titres du Trésor américain à court terme, se classant comme le troisième plus grand acheteur après les fonds du marché monétaire gouvernementaux de JPMorgan et la Chine. Un mécanisme similaire au Japon pourrait générer une demande soutenue pour les obligations d’État japonaises, offrant des avantages secondaires à la politique budgétaire.

Stablecoins settled over $6T last year—just 3% of global cross-border payments. This is only the beginning. Traditional remittance services charge anywhere from 6-9% in fees and can take days to settle. Stablecoins move instantly, with minimal fees and the ability to transact…

— Ivan Soto-Wright (@ivanhodl) 9 mai 2025

Le lancement du stablecoin coïncide avec des développements plus larges dans le secteur des actifs numériques au Japon. Progmat, soutenu par Mitsubishi UFJ Trust and Banking Corporation, prépare une offre de stablecoin basée sur la fiducie. SBI VC Trade a commencé à faciliter la circulation de USDC au Japon en mars 2025. Ces initiatives ont établi un précédent pour les modèles de stablecoins domestiques et transfrontaliers.

Le marché mondial des stablecoins a enregistré des volumes de transactions dépassant ceux de Visa au premier trimestre 2025, indiquant une évolution des actifs spéculatifs vers une infrastructure de paiement fonctionnelle. L’entrée de JPYC sur ce marché teste la capacité des cadres réglementaires à rivaliser avec des alternatives établies et moins régulées pour attirer utilisateurs et capitaux.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La "baleine à 100% de taux de réussite" augmente à nouveau sa position de 41 millions !

AiCoin Quotidien (28 octobre)

Six ans, des millions et 12 leçons : un manuel de survie dans la crypto