Saylor signe un T3 record : 2,8 Md$ de profits, le pari bitcoin paye

Le pari de Michael Saylor a livré un trimestre historique. L’ex-MicroStrategy, devenue Strategy (MSTR), affiche au T3 2025 un bénéfice net de 2,8 Md$, un résultat opérationnel de 3,9 Md$ et un BPA dilué de 8,42 $. L’effet bilan du trésor en bitcoin explique l’essentiel de la performance, maintenant que la comptabilisation en fair value reflète mieux les variations de prix.

Des chiffres qui claquent, et un trésor massif

Les indicateurs sont en forte hausse par rapport à l’an dernier pour Strategy, avec un bénéfice net à 2,8 Md$ et un BPA de 8,42 $. Le résultat opérationnel grimpe à 3,9 Md$. Ces niveaux confirment la bascule d’un modèle tiré par l’exposition au bitcoin , plus que par l’activité logicielle historique.

Au 26 octobre, Strategy déclare 640 808 BTC pour un coût total de 47,44 Md$, soit 74 032 $/BTC en coût moyen. Le groupe affiche aussi 12,9 Md$ de gains YTD liés au bitcoin et un BTC Yield YTD de 26 %, des métriques internes mises en avant pour illustrer l’effet de levier du trésor. Ces données cadrent la sensibilité des comptes au prix du marché, qui reste le driver numéro un.

On doit cette accélération du résultat à la juste valeur appliquée au stock de BTC. En pratique, plus le prix monte au trimestre, plus l’impact comptable est visible, ce qui explique l’amplitude des variations d’un trimestre à l’autre.

Le moteur du trimestre, entre fair value et sensibilité marché

Depuis l’adoption du fair value, le résultat reflète mieux l’instantané de marché. Quand le bitcoin progresse, la ligne de résultat en bénéficie, inversement lorsque le prix consolide. Ce mécanisme n’altère pas la trésorerie d’exploitation mais accroît la sensibilité du résultat au cycle de marché.

Autrement dit, la volatilité trimestrielle provient d’abord de l’ampleur du mouvement du bitcoin et du périmètre d’exposition au bilan (plus que de l’activité logicielle. Pour les investisseurs, la clé consiste donc à suivre en temps réel le couple prix du bitcoin / exposition MSTR, avec un œil sur la structure de financement.

Le dossier reste sensible. D’un côté, la taille du trésor donne un effet multiplicateur quand le cycle s’améliore. De l’autre, la volatilité reste un risque assumé, puisque la baisse du bitcoin peut effacer une partie du gain comptable au trimestre suivant. La stratégie d’allocation, les éventuelles émissions de titres, la gestion du coût moyen et le timing des achats, restent donc des variables clefs pour la suite.

Et maintenant, que guette le marché ?

À court terme, les regards se portent sur trois axes. Un, la trajectoire du bitcoin, toujours décisive pour la valorisation de Strategy .

Deux, les flux ETF américains, dont les séquences positives ou négatives influencent l’appétit institutionnel et, par ricochet, la prime accordée à MSTR.

Trois, la communication financière autour des achats additionnels et des leviers de financement, qui peut ajuster la perception du profil risque/rendement. Les publications de résultats de fin d’année fourniront une nouvelle photographie de ce couple exposition-marché.

Bitcoin Hyper : la brique scalabilité quand l’attention se concentre sur le bitcoin

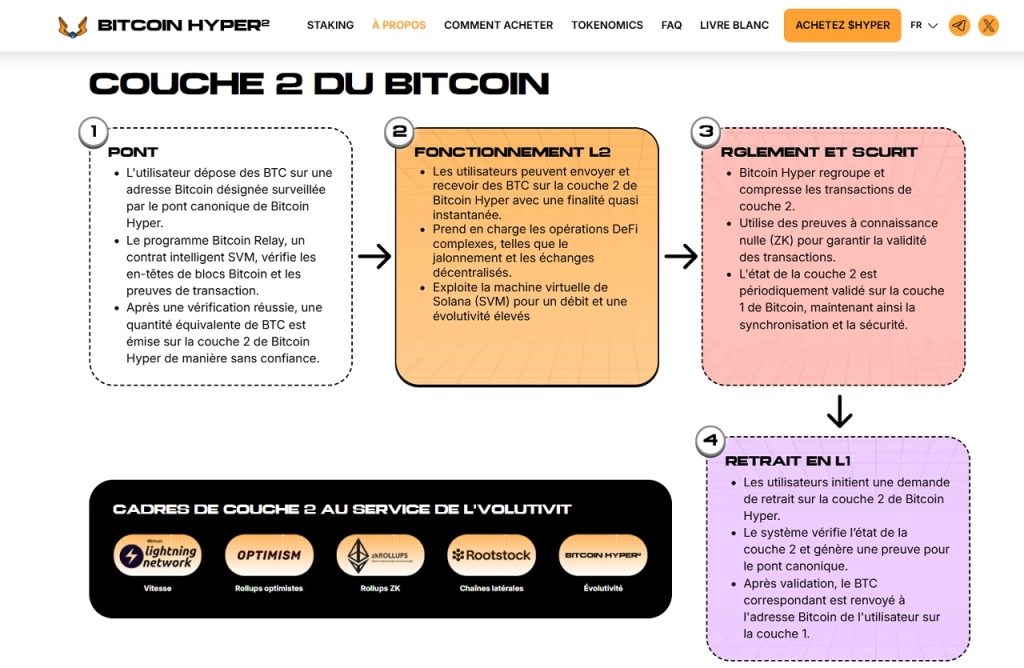

Dans un environnement où le bitcoin capte l’essentiel des flux, Bitcoin Hyper met en avant une extension orientée scalabilité. L’idée : absorber des pics d’usage sans friction. L’objectif est d’offrir des débits plus élevés, des frais contenus et une latence réduite pour des usages de type paiements et DeFi compatibles avec l’écosystème Bitcoin.

Les crypto-actifs représentent un investissement risqué.

Ce positionnement en fait une thématique adjacente quand le marché se ré-intéresse aux rails d’exécution. HYPER se positionne comme un complément centré performance réseau . Et cela fonctionne : la prévente a déjà levé plus de 25 millions de dollars.

Source : Michael Saylor

Les informations présentées dans cet article ne constituent en aucun cas un conseil en investissement. Elles sont fournies à des fins exclusivement informatives. Le marché des crypto-actifs demeure hautement volatil et comporte des risques significatifs de pertes. Il est recommandé aux lecteurs de n’investir que les montants qu’ils peuvent se permettre de perdre, et de procéder à leurs propres recherches avant toute prise de position sur les marchés.

Pour aller plus loin :

- Saylor vise à nouveau le S&P 500 : la performance explosive de Strategy séduit Wall Street

- Michael Saylor met en pause les achats hebdo de BTC de Strategy malgré l’ATH

- Bitcoin à 120K : Strategy affiche la plus grosse trésorerie crypto de son histoire

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Après le pire mois d’octobre en six ans, le bitcoin est-il prêt pour un rallye en novembre ?

Michael Saylor relance la machine : Strategy achète 45 M$ en Bitcoin pour débuter le mois

Cours Bitcoin en dessous de $100,000: Début d'un krach plus profond?

Le Bitcoin chute à 107K après avoir perdu un support clé. Les analystes avertissent qu'une rupture des 107K pourrait entraîner une baisse vers 100K.

Analyse du marché de l'or : Mamadou Touré explique la récente correction des prix et les opportunités offertes par l'or tokenisé.

En bref L'or a récemment subi une correction en raison de prises de bénéfices, d'un dollar américain plus fort et de la hausse des rendements réels, tandis que Mamadou Touré souligne que cette volatilité reflète un repositionnement tactique et offre des opportunités aux investisseurs institutionnels.