Новости

Оставайтесь в курсе актуальных криптовалютных трендов благодаря нашим профессиональным подробным новостям.

Публичное бета-тестирование приложения Qianwen началось, и Alibaba выводит свой персональный AI-ассистент на рынок для конечных пользователей. В первый же день трафик превысил ожидания, некоторые пользователи столкнулись с перегрузкой сервиса, и хэштег «Сбой Qianwen от Alibaba» быстро вышел в топ поисковых запро�сов. Официальные представители заявили, что система работает нормально.

Миллиардер-инвестор Питер Тиль раскрыл, что полностью ликвидировал свои позиции в Nvidia, что совпало с уходом SoftBank и «большого медведя» Майкла Бьюрри, усилив редкие опасения на рынке относительно пузыря в сфере искусственного интеллекта.

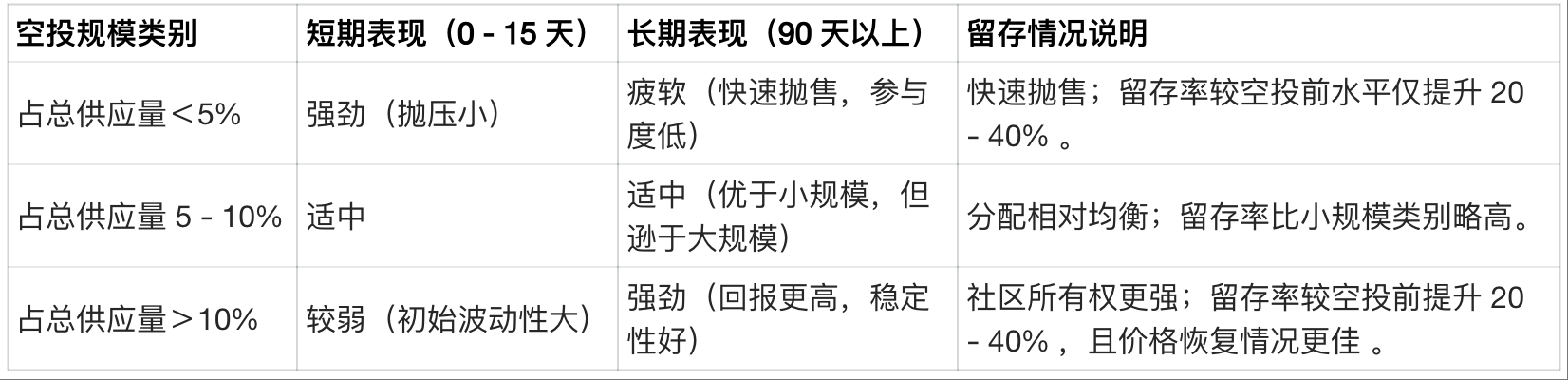

Оценка airdrop — это сочетание «искусства и науки»: необходимо понимать человеческую мотивацию и криптонарратив (искусство), а также анализировать данные и токеномику (наука).

После назначения Ховарда Лутника министром торговли в администрации Трампа, его семейный инвестиционный банк Cantor движется к самому прибыльному году в своей истории.

В этом году Alibaba в трет�ий раз сосредотачивает усилия на реализации крупных проектов.

Этот разворот от исторических максимумов октября в основном объясняется уменьшением оптимизма по поводу про-криптовалютной политики США, переходом макроэкономического рынка к более осторожным стратегиям, а также постепенным уходом институциональных покупателей, таких как ETF.

В ончейне социальные медиа, игры и метавселенная будут токенизированы.

Вводя концепцию предварительного подтверждения (Preconfirmation), Taiko и многие проекты Layer2 на основе Based Rollup строят систему подтверждения транзакций, позволяющую пользователям быстрее и наде�жнее подтверждать свои транзакции.

Децентрализованная торговая платформа Aster вступает в фазу быстрого расширения. После впечатляющих результатов на Stage 3, была немедленно запущена программа airdrop Stage 4 (Harvest), а также анонсировано проведение торгового конкурса "Double Harvest" с общим призовым фондом 10 миллионов долларов, который стартует 17 ноября. Одновременно расширяется матрица мероприятий для нового продукта Rocket Launch. Множественные стимуляцио�нные программы позволяют пользователям получать несколько вознаграждений за каждую сделку, что значительно повышает активность платформы и глубину торгов.