Возрастающее доминирование Ethereum в институциональном принятии криптовалют: слияние институционального доверия и полезности блокчейна

- Институциональное принятие Ethereum достигло 9,2% контроля над предложением во втором квартале 2025 года через ETF и корпоративные казначейства, что ознаменовало собой структурный сдвиг в криптофинансах. - ETF ETHA от BlackRock доминировал, обеспечив 90% притока средств (всего $13,3 миллиардов), в то время как Goldman Sachs владел 288 тысячами ETH ($721,8 миллионов), рассматривая Ethereum как стратегический резервный актив. - Ясность регулирования (GENIUS Act, структура SEC) и доходность стекинга 3-6% способствовали принятию, наряду с обновлениями Dencun, которые снизили комиссию L2 на 99%. - TVL в DeFi достиг $223 миллиардов, а объем торговли NFT составил $5,8 миллиардов в первом квартале 2025 года.

Институциональное принятие Ethereum достигло решающего переломного момента в 2025 году благодаря идеальному сочетанию регуляторной ясности, оптимизации доходности и полезности блокчейна. По состоянию на второй квартал 2025 года институциональные инвесторы контролируют 9,2% от общего предложения Ethereum — 3,6% через корпоративные казначейства и 5,6% через биржевые фонды (ETF), что знаменует собой тектонический сдвиг в институциональном профиле актива [1]. Этот рост не является просто спекулятивным; он отражает превращение Ethereum в фундаментальный инфраструктурный слой для глобальных финансов, подкрепленный его дефляционными механизмами, экосистемой DeFi и масштабируемостью второго уровня (L2).

Институциональное принятие: новая эра притока капитала

Только BlackRock iShares Ethereum Trust (ETHA) обеспечил 90% притока средств в Ethereum ETF в 2025 году, накопив 3,6 миллиона ETH к августу [2]. Совокупный приток в Ethereum ETF достиг $13,3 миллиардов к середине августа, при этом Goldman Sachs стал ключевым игроком, владея 288 294 ETH ($721,8 миллионов) [3]. Эти цифры подчеркивают более широкую тенденцию: институциональные инвесторы рассматривают Ethereum не как волатильный актив, а как стратегический резервный актив.

Регуляторные попутные ветры ускорили этот сдвиг. Закон GENIUS США и рамочная программа SEC по утилитарным токенам 2025 года снизили правовую неопределенность, позволив стейкинг Ethereum и создание ETF [4]. Это открыло институциональным портфелям годовую доходность от стейкинга на уровне 3–6%, что является критическим отличием в эпоху низкой традиционной доходности. Тем временем обновления Ethereum Pectra и Dencun снизили комиссии за транзакции L2 на 99%, повысив его полезность для приложений институционального уровня [5].

Полезность блокчейна: стейкинг, DeFi и дефляционные механизмы

Полезность Ethereum выходит за рамки институциональных потоков капитала. Более 35 миллионов ETH — почти 30% от общего предложения — сейчас заблокированы в стейкинговых контрактах, что сокращает ликвидность и усиливает дефляционное давление [5]. Эта активность стейкинга дополнительно усиливается корпоративным стейкингом на сумму $17,6 миллиардов, создавая маховик спроса, который опережает эмиссию.

Экосистема DeFi также укрепила доминирование Ethereum. К июлю 2025 года децентрализованные финансовые (DeFi) платформы на Ethereum удерживали $223 миллиардов в общем заблокированном объеме (TVL), а объем торговли NFT достиг $5,8 миллиардов в первом квартале [6]. Эти показатели подчеркивают роль Ethereum как основы инноваций Web3, привлекая институциональный капитал, стремящийся получить доступ к следующему поколению финансовой инфраструктуры.

Инвесторские настроения: бычий нарратив на блокчейне

Ончейн-данные показывают рост институционального доверия. Крупные балансы ETH-кошельков увеличились на 15% в июне 2025 года, а отток с бирж резко вырос, что свидетельствует о переходе от спекулятивной торговли к долгосрочному накоплению [7]. Активность китов еще больше укрепила эту тенденцию, и аналитики прогнозируют ценовые цели в диапазоне $6 750–$10 000 к концу года [7].

Дефляционная модель является ключевым драйвером. Снижение темпов эмиссии Ethereum благодаря стейкингу и механизму сжигания усиливает дефицит сети. Это, в сочетании с институциональными притоками в ETF и регуляторной ясностью, создает самоподдерживающийся цикл спроса и сохранения стоимости.

Заключение

Институциональное принятие Ethereum больше не является нишевым явлением, а представляет собой структурный сдвиг в глобальных финансах. Сочетание регуляторного прогресса, оптимизации доходности и полезности блокчейна сделало Ethereum критически важным активом для институциональных портфелей. По мере того как сеть продолжает масштабироваться за счет решений L2 и инноваций в DeFi, ее доминирование, вероятно, будет только усиливаться, предлагая убедительную долгосрочную инвестиционную стратегию.

**Источник:[1] Ethereum's Institutional Adoption Accelerates as Reserve Entities and ETFs Control 9.2% of Supply [2] BlackRock Leads $455 Million Ethereum ETF Inflows [3] Institutional Ethereum Holdings Soar to Record Highs [4] Goldman Sachs' Surging Ethereum ETF Holdings Signal Institutional Confidence in Crypto [5] Ethereum's Liquidity Shifts and Whale Behavior [6] Ethereum's Road to $10000: A Strategic Buy Opportunity in ... [7] ETH Accumulation Skyrockets in June 2025: Key Trading ...

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Ultiland: Новый единорог RWA переписывает ончейн-нарративы в области искусства, IP и активов

Как только внимание на блокчейне приобретает измеримую и распределяемую структуру, оно получает основу для преобразования в актив.

Криптовалюта 2026 глазами a16z: эти 17 тенденций изменят индустрию

17 инсайтов о будущем, собранных несколькими партнёрами a16z.

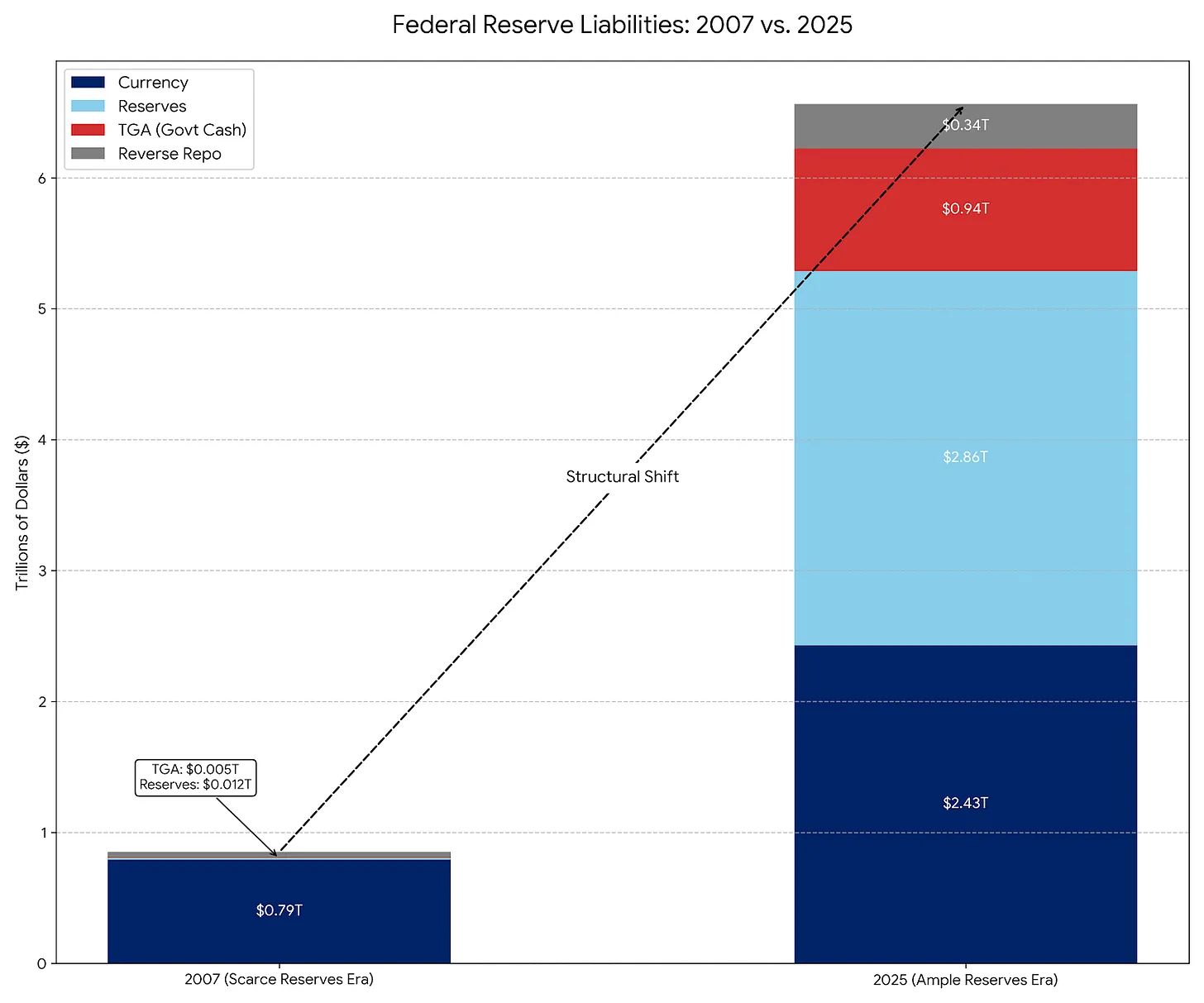

ФРС покупает гособлигации на 40 миллиардов долларов — это не то же самое, что количественное смягчение

Почему RMP не является эквивалентом QE?