Когда стейблкоины начинают оплачивать сеть: новые отношения между процентами и комиссиями

В этой статье рассматривается проблема волатильности комиссий в блокчейн-сетях и анализируются её причины. Резервы стейблкоинов приносят процентный доход вне блокчейна, тогда как операционные расходы сетей покрываются пользователями за счёт высоких on-chain комиссий. Это приводит к несоответствию между "доходами" и "расходами", формируя так называемые "ножницы".

Горки комиссий

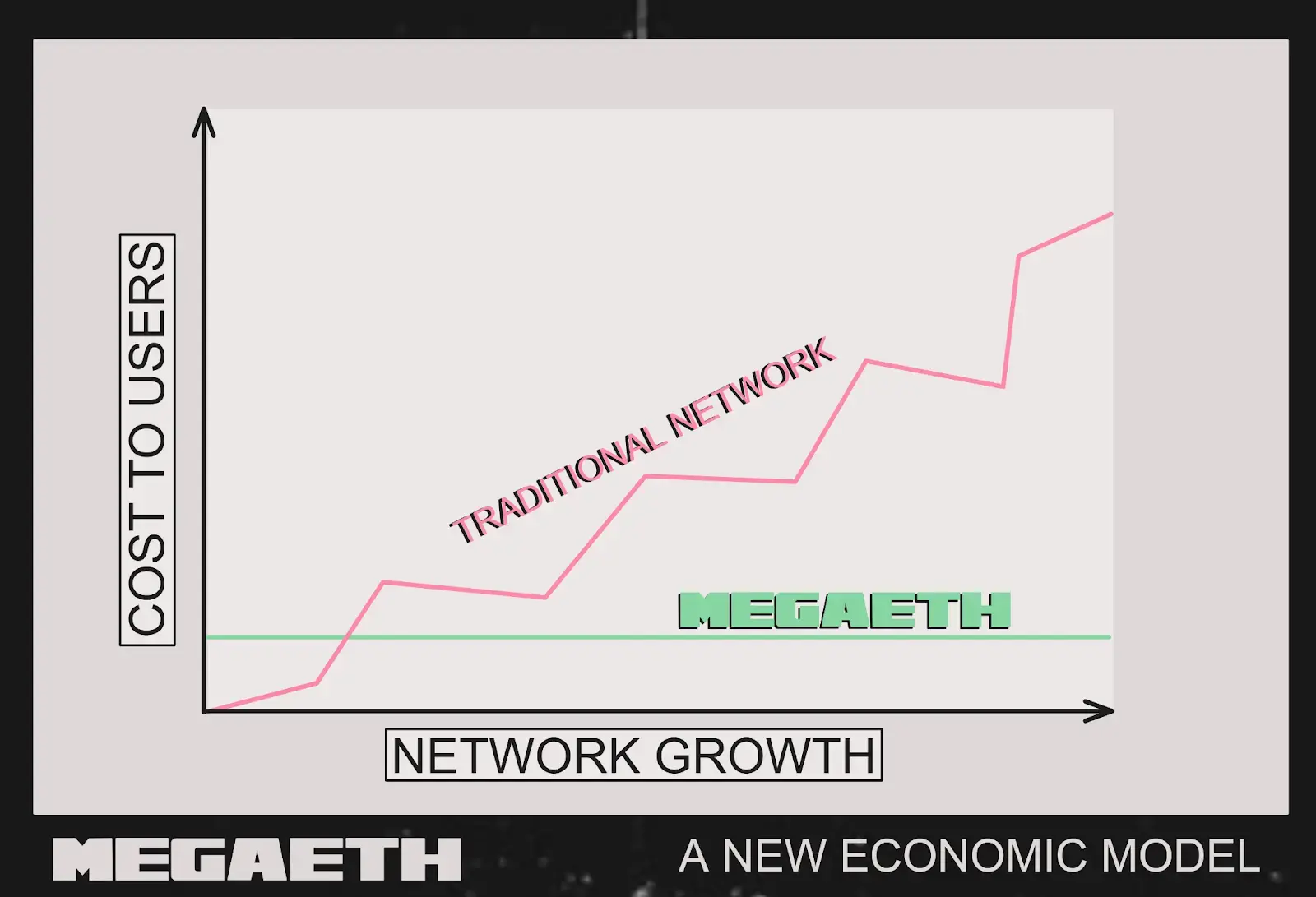

В мире блокчейна многие пользователи сталкивались с такими моментами: вчера перевод стоил всего несколько центов, а сегодня за ту же операцию приходится платить уже несколько долларов. Комиссии ведут себя как эмоциональные американские горки, часто ставя пользователей в тупик. За последние годы стейблкоины выросли в одну из самых обсуждаемых категорий активов именно в такой среде — они выполняют базовые функции расчетов, платежей, хранения стоимости, являются кровью DeFi и важнейшим входом для внешнего капитала в криптомир. Их рыночная капитализация и проникновение среди пользователей уже сделали их незаменимыми. Однако за этим оживлением скрывается и уязвимость: многие проекты на старте полагаются на субсидии и нарративы для привлечения внимания, но как только рыночная конъюнктура ухудшается и субсидии заканчиваются, слабости модели становятся неизбежно очевидными. Самое заметное — это волатильность комиссий, которая не только разочаровывает пользователей, но и мешает разработчикам строить устойчивые бизнес-модели, а также не позволяет точно прогнозировать готовность конечных пользователей платить.

Так в чем же проблема и каков путь вперед?

Дисбаланс очевиден: стейблкоины размещают резервы в оффчейн-активах вроде казначейских облигаций США и денежных фондов, стабильно зарабатывая проценты; а блокчейн требует реальных затрат, сосредоточенных на ончейн-операциях — сортировщиках, нодах, расчетах данных и другой ежедневной инфраструктуре. Доходы — вне блокчейна, расходы — на блокчейне, между ними нет канала. В итоге многие сети вынуждены повышать комиссии, чтобы "прокормить себя", но пользователи и разработчики нуждаются в низких издержках, что создает "ножницы". Стоимость данных в основной сети Ethereum становится все ниже, а "пространство для наценки" сужается: повышение цен портит опыт, а без повышения сложно поддерживать работу — долго так не протянет.

Более прямой подход: использовать проценты, заработанные на резервах стейблкоинов, как "коммунальные платежи" для сети. Пользователь вносит доллары для выпуска стейблкоина, средства инвестируются в безопасные и ликвидные активы, регулярно приносящие аудируемый доход; этот доход не остается у эмитента, а напрямую покрывает расходы на сортировщики и ноды. Так сеть не нуждается в "завышенных комиссиях" для выживания, а комиссии могут быть близки к реальной себестоимости, обеспечивая стабильный и низкий уровень издержек. Низкие комиссии → больше транзакций и приложений → больше резервов → больше процентов → сеть становится стабильнее, формируя положительный цикл. Преимущества: прозрачность, устойчивость (пока есть резервы — есть проценты), лучший пользовательский опыт. Только в такой среде высокочастотные и мелкие сценарии — социальные сообщения, внутриигровая экономика, микроплатежи — могут по-настоящему заработать.

Реализация: первый шаг от теории к практике

Эта идея не осталась только на бумаге. Недавно MegaETH совместно с Ethena запустили USDm, чтобы попробовать реализовать этот новый подход на практике. MegaETH обладает сильным бэкграундом, поддерживается такими топовыми личностями и институтами, как Vitalik и DragonFly, позиционируется как "реальный тайм блокчейн", технически достигает задержки в 10 миллисекунд и 100 000 TPS, а транзакции подтверждаются практически мгновенно. Но одной производительности недостаточно — именно низкие сетевые издержки являются ключом к масштабному росту приложений. Как Memecoin, который хоть и появился в Ethereum, но взорвался в экосистеме Solana — именно низкие комиссии часто определяют успех или провал приложения.

На практике USDm выпускается на инфраструктуре стейблкоинов Ethena, резервы в основном инвестируются в токенизированный фонд казначейских облигаций BlackRock — BUIDL, при этом часть ликвидных стейблкоинов сохраняется как буфер для выкупа. BUIDL — это прозрачный, регулируемый институциональный инвестиционный инструмент, находящийся под управлением и соответствующий требованиям комплаенса, способный приносить стабильный доход. Ключевой момент — этот доход не остается на счетах, а с помощью программируемого механизма напрямую покрывает операционные расходы сортировщиков MegaETH. Таким образом, сеть не нуждается в "завышенных комиссиях" для выживания, а может выставлять пользователям цены по себестоимости, и конечный пользователь видит предсказуемые, минимальные gas-расходы. Это полностью переворачивает традиционную модель: раньше "чем больше платит пользователь, тем больше зарабатывает сеть", теперь — "чем быстрее растет сеть, тем больше доход от резервов, а комиссии становятся еще стабильнее".

Выбор Ethena для сотрудничества тоже не случаен. Ethena — третий по величине эмитент долларовых стейблкоинов, управляет более чем 13 миллиардами долларов, а база пользователей в DeFi очень solid. Такой механизм согласования интересов создает настоящий положительный цикл: по мере роста объема транзакций в сети резервы USDm увеличиваются, процентный доход становится еще более значительным, а доходы сети впервые оказываются напрямую связаны с ростом экосистемы. Не за счет того, что пользователи платят больше, а за счет того, что само развитие сети обеспечивает ее выживание. В сочетании с реальным временем MegaETH и комиссиями по себестоимости это создает идеальную почву для разработчиков, чтобы строить приложения с мгновенным взаимодействием. Если эта модель заработает, стабильные минимальные комиссии позволят реализовать множество ранее "немыслимых" высокочастотных сценариев — например, высокочастотную торговлю на блокчейне, интерактивные игры в реальном времени, микроплатежи и многое другое.

Source: MegaETH

Как справиться с будущими вызовами?

Сначала посмотрим на макроокружение. Проценты по стейблкоинам в основном поступают от казначейских облигаций США и денежных фондов: когда ставки высоки — доходов хватает, можно даже субсидировать сетевые расходы; когда ставки падают — доходы снижаются, и вопрос, смогут ли низкие комиссии выжить, становится острым. Такая зависимость от внешних ставок несет циклические риски, поэтому заранее нужно закладывать "подушку безопасности". Далее — технологии и масштаб: чем больше транзакций, тем больше процентный пул, тем ниже могут быть комиссии; но при кроссчейн-операциях, высокочастотных приложениях и расширении экосистемы механизм может испытывать стресс, и стабильность должна выдерживать нагрузку. Еще один вызов — конкуренция: у USDT, USDC, DAI уже есть устойчивая пользовательская база, и даже если новая модель выглядит умнее, потребуется время на обучение рынка и развитие экосистемы, чтобы завоевать доверие разработчиков и пользователей.

В конечном счете, резкие колебания комиссий — это проявление старой проблемы несоответствия "доходов" и "расходов". Временное оживление за счет субсидий обычно недолговечно. Использование процентов для "поддержки сети" — это поиск более устойчивого пути: стейблкоины становятся не только средством расчетов, но и источником поддержки для самой сети. Настоящее испытание впереди — сможет ли эта модель одновременно обеспечить прозрачное управление, долгосрочную устойчивость и масштабируемость. Если да, то те самые высокочастотные, дешевые и удобные приложения, которые сейчас сдерживаются высокими комиссиями, наконец-то смогут войти в повседневную жизнь.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

MoonPay приобретает Meso для расширения криптовалютных платежей

Stocktwits и Polymarket запускают рынки прогнозов по доходности

Stocktwits и Polymarket заключили партнерство, чтобы предоставить рынки прогнозов по прибыли для розничных инвесторов. Как работают рынки прогнозов по прибыли и что это значит для розничных инвесторов.

Circle выпустила еще 250 миллионов USDC на Solana

Circle добавила 250 миллионов USDC в Solana, доведя общий объем эмиссии за этот месяц до 2.25 миллиардов USDC. Почему Circle продолжает делать ставку на Solana и что это значит для крипторынка.

Израиль изъял криптокошельки, связанные с иранским Корпусом стражей исламской революции (IRGC)

Израиль конфисковал 187 криптокошельков, связанных с Корпусом стражей исламской революции Ирана (IRGC), на которых ранее хранилось $1,5 миллиардов в USDT — сейчас, по сообщениям, осталось только $1,5 миллионов. От миллиардов к миллионам: растущее использование криптовалюты для обхода санкций.