Nakamoto chute de 96 %, l’histoire des DATs de bitcoin ne convainc plus ?

En l'espace de quelques mois à peine, KindlyMD, une entreprise médicale, s'est transformée en « Bitcoin Digital Asset Treasury » (DAT) sous le nom de Nakamoto Holdings, connaissant des montagnes russes sur les marchés financiers.

Au début de cette semaine, la levée des restrictions sur les actions PIPE a déclenché une pression de vente massive, le cours de KindlyMD s'effondrant de plus de 50 % en une seule journée. Depuis le sommet de mai, la baisse cumulée atteint 96 %, le titre ne valant plus aujourd'hui que 1,50 dollars environ.

De l'entreprise médicale à la « Bitcoin Treasury » : un changement de cap rapide sur les marchés financiers

En août 2025, KindlyMD a finalisé sa fusion avec Nakamoto Holdings, la société cotée adoptant officiellement son nouveau nom (Pour aller plus loin : 680 millions de dollars pour « acheter le creux » de BTC, des pertes latentes de plusieurs millions, la première opération majeure du conseiller crypto de Trump).

La société transformée a annoncé que sa stratégie centrale serait de devenir une « Bitcoin Treasury sur le marché public », levant rapidement environ 2 milliards de dollars via PIPE (placement privé) et des obligations convertibles pour acquérir plusieurs milliers de BTC.

Il est à noter que, selon les standards actuels de détention de trésorerie en BTC, les 5 765 BTC détenus ne représentent pas une quantité gigantesque, mais restent loin d'être négligeables. Au prix du bitcoin de 114 500 dollars, cette position vaut environ 660 millions de dollars.

Ce modèle de transformation n'est pas un cas isolé. Auparavant, l'ancien opérateur japonais d'hôtels économiques Metaplanet, entre autres, a également annoncé qu'il réorientait une partie de son capital vers le bitcoin, dans le but de redéfinir son image sur les marchés financiers.

Levée des restrictions PIPE : le déclencheur de la chute

Le point de bascule s'est produit le 12 septembre.

Ce jour-là, la société a déposé auprès de la SEC le formulaire S-3, rendant les actions restreintes détenues par les investisseurs PIPE librement négociables sur le marché secondaire. Cela signifie que d'importantes quantités d'actions jusque-là « verrouillées » pouvaient soudainement être vendues.

Un seul jour de bourse plus tard, le 15 septembre (lundi), le marché a assisté à une scène brutale : le cours de Nakamoto Holdings a chuté de 54 % en une seule journée, tombant à 1,26 dollar. Depuis le sommet de mai, le titre a perdu 96 %, une chute bien plus sévère que la plupart des anticipations.

Le CEO David Bailey a laissé entendre dans une lettre aux actionnaires envoyée tard dans la nuit : « Si vous êtes là pour du trading à court terme, je vous conseille de partir. »

Cependant, ce genre de « conseil de départ » n'a pas rassuré les investisseurs, mais a au contraire suscité encore plus de mécontentement. Le célèbre trader crypto Scott Melker a déclaré dans une note :

« Le récit de la crypto treasury a été complètement détruit… La volatilité extrême de l'actif NAKA est anormale, et les affirmations de l'entreprise sur la 'construction d'une base d'actionnaires' masquent en réalité des ventes massives d'initiés au sommet, transférant le risque aux investisseurs particuliers. »

Actuellement, la capitalisation boursière de NAKA est parfois inférieure à la valeur nominale de ses avoirs en BTC. Théoriquement, cette « décote » devrait attirer des capitaux d'arbitrage, mais tant que la pression vendeuse liée à PIPE n'est pas totalement absorbée, le marché considère davantage cela comme un « piège de valeur ».

La logique derrière la chute

1. Choc d'offre : la levée des restrictions S-3 a directement augmenté le flottant, injectant à court terme une grande quantité de titres négociables sur le marché, provoquant un effet typique de « surabondance d'offre — pression à la baisse sur les prix ».

2. Prise de bénéfices par arbitrage : les investisseurs PIPE entrent généralement à prix réduit, avec un coût d'acquisition plus bas. Après la levée des restrictions, vendre au plus haut devient le choix le plus rationnel.

3. Incertitude liée à la transformation stratégique : KindlyMD était à l'origine une petite entreprise médicale, qui a tenté en quelques mois de changer radicalement de secteur via un financement massif pour accumuler du bitcoin. Ce modèle « sans soutien de rentabilité endogène » suscite de sérieux doutes quant à sa viabilité.

4. Effet de décote sur l'actif : après la chute, la capitalisation boursière de la société est inférieure à la valeur de ses avoirs en BTC, ce qui signifie que les investisseurs ne considèrent pas simplement cela comme une opportunité d'acheter du bitcoin à prix réduit, mais restent prudents quant à la capacité d'exécution du management, à la structure de financement et au risque potentiel de dilution.

Conclusion

En réalité, les analystes doutaient déjà de ce modèle — « une entreprise médicale achète du bitcoin, le cours s'envole » manque fondamentalement de durabilité. KindlyMD a généré moins de 10 millions de dollars de revenus au deuxième trimestre 2025, mais a levé des milliards quelques mois plus tard pour accumuler du bitcoin ; la même histoire s'est produite chez Metaplanet et d'autres sociétés.

C'est pourquoi, Jim Chanos, célèbre vendeur à découvert connu pour avoir anticipé l'effondrement d'Enron, a averti dès juillet que le marché des bitcoin treasuries était en train de rejouer le scénario de la bulle SPAC de 2021. Son point de vue principal :

-

Valorisation excessive et injustifiée : Les investisseurs qui achètent ces actions paient en réalité un prix bien supérieur à la valeur nette d'actif (NAV) du bitcoin sous-jacent. Puisque les investisseurs peuvent acheter du bitcoin directement via un ETF ou sur le marché spot, il n'y a aucune raison de payer une prime pour un « fonds indiciel » coûteux avec des frais d'exploitation supplémentaires.

-

Opérations à effet de levier à haut risque : Ces sociétés émettent des actions et de la dette pour acheter plus de bitcoin (effet de levier). Ce modèle amplifie les gains en marché haussier, mais en marché baissier, il expose à d'énormes risques de liquidation ou de dilution, pouvant forcer la vente de bitcoin et exercer une pression sur l'ensemble du marché.

-

Absence de fondamentaux solides : Il ne s'agit pas d'une véritable activité technologique ou opérationnelle, mais d'une ingénierie financière. Jim Chanos estime que le marché finira par corriger cette mauvaise valorisation et éliminer la prime.

L'effondrement de Nakamoto Holdings ne mettra pas rapidement fin à la logique de trading DAT, mais pour les investisseurs particuliers qui sont entrés à des niveaux élevés, le choc est déjà profond : toutes les entreprises ne deviendront pas le prochain MicroStrategy.

Auteur : Boot.eth

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La course de ETH contre BTC : terminée ou à ses débuts ?

Selon un observateur du secteur, tout signe indiquant que le FOMC est moins accommodant que prévu pourrait peser sur les cryptomonnaies.

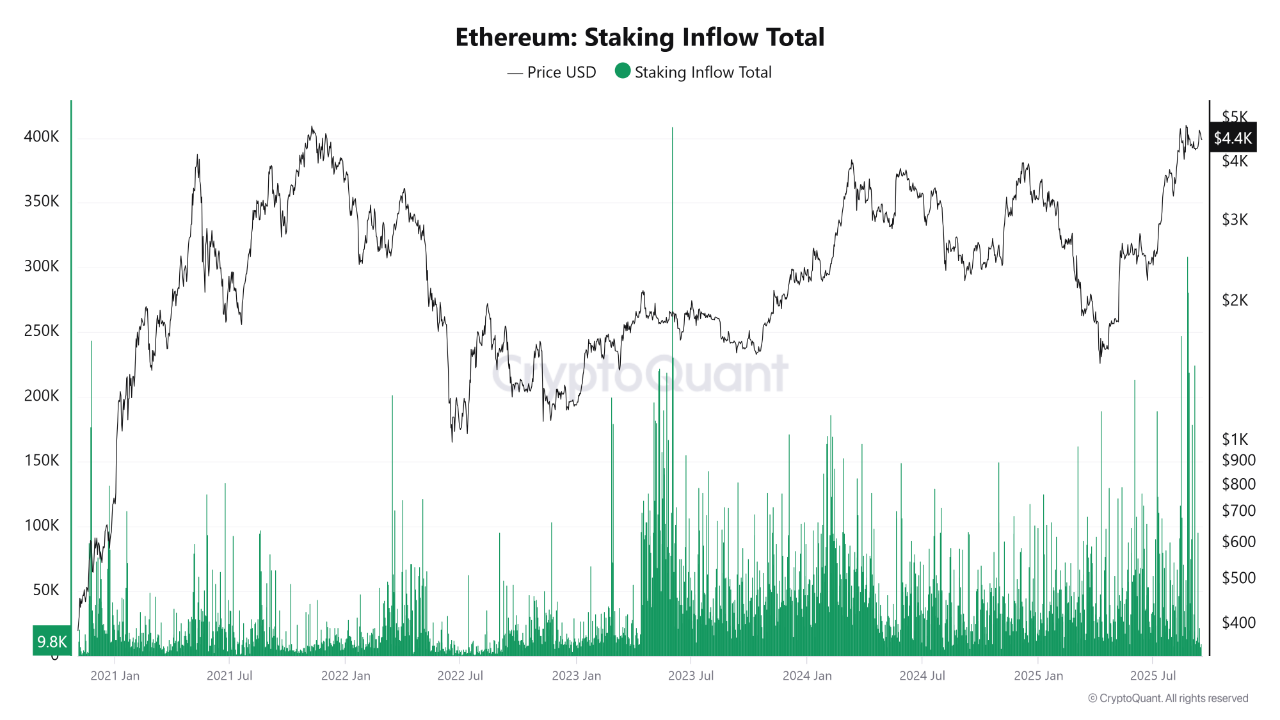

Les baleines Ethereum vendent massivement, mais les données on-chain indiquent une certaine force

Les baleines d'Ethereum (ETH) ont vendu 90 000 ETH, provoquant une brève chute sous les 4 500 $, alors que l'incertitude règne sur le marché.

Metaplanet acquiert le domaine Bitcoin.jp et lance une nouvelle filiale

Metaplanet a récemment acquis le domaine Bitcoin.jp afin de créer une plateforme unifiée pour les médias, événements et services liés à Bitcoin.

Les livestreams viraux de Pump.funs et les marchés de capitaux pour créateurs explosent