Correction d’ethereum en août 2025 : un point d’entrée calculé dans un contexte de vents favorables macroéconomiques et d’évolution du réseau

- La baisse de 13 % du prix d'Ethereum en août 2025 a déclenché des flux entrants de staking de 6 milliards de dollars et une accumulation d'ETF de 13 milliards de dollars, signalant des achats stratégiques institutionnels. - La probabilité de baisse des taux de 82 % de la Fed et le refroidissement de l'inflation à 2,7 % ont stimulé l'appétit pour le risque, en cohérence avec les gains d'efficacité énergétique du PoS d'Ethereum. - Les mises à niveau Pectra (EIP-7251/6110) ont amélioré l'efficacité du staking, tandis que des frais de gas 40 % plus bas via les solutions Layer 2 ont renforcé la compétitivité de la DeFi. - Le support clé à 3 500-3 600 dollars indique une accumulation des baleines, avec une résistance à 4 875 dollars susceptible d'être franchie.

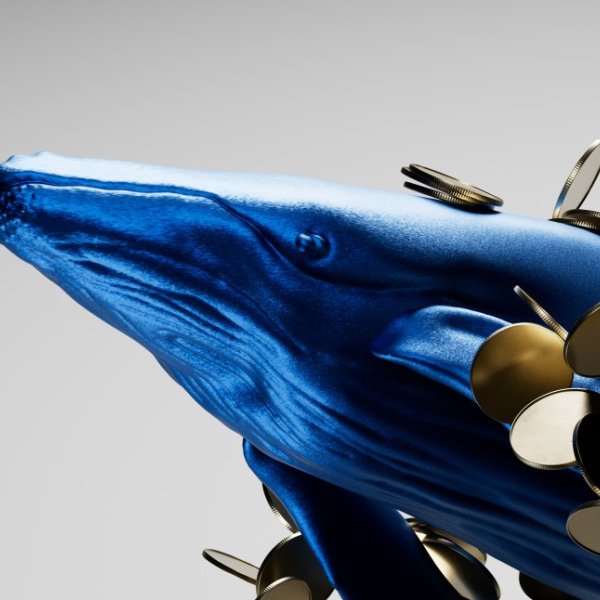

La correction de prix de 13 % d'Ethereum en août 2025, bien que brutale à court terme, s’est révélée être un moment charnière pour les investisseurs. Cette baisse, loin d’être une simple fluctuation aléatoire du marché, a servi de déclencheur calculé pour l’accumulation on-chain et le positionnement institutionnel. Avec 6 milliards de dollars injectés dans les mécanismes de staking pendant la correction et les ETF Ethereum attirant 13 milliards de dollars rien qu’au deuxième trimestre 2025, la réaction du marché a été tout sauf baissière. Au contraire, cela signale un repositionnement stratégique des baleines et des institutions, profitant du repli pour consolider de l’ETH à prix réduit.

Vent arrière macroéconomique : une tempête parfaite pour Ethereum

La correction a coïncidé avec un changement critique des conditions macroéconomiques. La baisse de taux attendue de la Federal Reserve en septembre 2025 — désormais anticipée à 82 % de probabilité — a injecté de la liquidité dans les actifs à risque, Ethereum profitant d’un rallye crypto plus large. L’inflation, retombée à 2,7 % en glissement annuel, a encore réduit le coût du capital, rendant les investissements spéculatifs et institutionnels dans la crypto plus attractifs.

L’adoption institutionnelle demeure une pierre angulaire de la résilience d’Ethereum. BitMine Immersion Technologies, par exemple, a accumulé 1,2 million d’ETH depuis juillet 2025, pour une valeur de 5,5 milliards de dollars. Cette accumulation, couplée à la montée des ETF Ethereum à 19,2 milliards de dollars d’actifs sous gestion, souligne un changement structurel vers un positionnement haussier. Parallèlement, la baisse des réserves sur les exchanges et la hausse de l’open interest sur les marchés à terme suggèrent que les investisseurs institutionnels considèrent l’ETH comme un actif stratégique plutôt qu’un simple pari spéculatif.

Mises à niveau du réseau : la base d’une croissance à long terme

La feuille de route technologique d’Ethereum continue de générer de la valeur. La mise à niveau Pectra de mai 2025, qui a introduit l’EIP-7251 (augmentation de la limite de staking par validateur à 2 048 ETH) et l’EIP-6110 (amélioration de la statelessness), a rationalisé les processus de staking et accru l’efficacité du réseau. Ces améliorations, combinées aux solutions Layer 2 comme Arbitrum et Optimism, ont permis de réduire les frais de gas de 40 % sur un an, rendant Ethereum plus accessible aux développeurs et aux utilisateurs.

La transition vers le Proof of Stake (PoS) en septembre 2022 reste un catalyseur fondamental. En réduisant la consommation d’énergie de 99,95 %, Ethereum s’est non seulement aligné sur les objectifs mondiaux de durabilité, mais a également attiré des capitaux institutionnels soucieux des risques ESG. L’efficacité énergétique du réseau, combinée à sa domination dans la finance décentralisée (DeFi) et les applications de smart contracts, garantit sa pertinence dans un paysage blockchain compétitif.

Opportunités d’entrée stratégiques : naviguer dans la correction

Pour les investisseurs, la correction d’août 2025 représente un point d’entrée calculé. Des niveaux techniques clés définissent le profil risque/rendement :

- 3 500–3 600 $ : une zone de support critique où l’accumulation on-chain par les détenteurs de long terme est manifeste. Cette fourchette correspond à une pression d’achat historique et offre une entrée à forte probabilité pour les investisseurs à long terme.

- 4 500–4 723 $ : un cluster de support à moyen terme. Une cassure sous 4 504 $ pourrait entraîner un nouveau test du niveau des 3 500 $, tandis qu’un rebond au-dessus de 4 723 $ signalerait un possible retour vers 5 000 $.

- 4 875–5 000 $ : un cluster de résistance clé renforcé par les extensions de Fibonacci et les sommets historiques. Un franchissement ici pourrait propulser l’ETH vers 7 500 $ d’ici la fin de l’année, selon les conditions macroéconomiques.

Les investisseurs doivent également surveiller les signaux macroéconomiques. L’exploration par le gouvernement américain de l’inclusion des cryptos dans les comptes de retraite et le “GENIUS Act” pour la régulation des stablecoins réduisent l’incertitude réglementaire, renforçant encore la demande institutionnelle.

Conclusion : une perspective haussière ancrée dans les fondamentaux

La correction d’Ethereum en août 2025 n’est pas un signal baissier mais une réévaluation. L’interaction des vents favorables macroéconomiques, de l’adoption institutionnelle et des mises à niveau du réseau crée un argument convaincant pour une reprise en V. Pour les investisseurs disciplinés, la baisse offre une opportunité d’accumuler de l’ETH à des niveaux réduits tout en s’alignant sur la trajectoire à long terme d’Ethereum.

Conseils d’investissement :

- Investisseurs long terme : viser la fourchette 3 500–3 600 $ avec un stop-loss sous 3 400 $.

- Traders moyen terme : envisager une entrée près de 4 723 $ avec un stop-loss sous 4 504 $.

- Spéculateurs court terme : surveiller le niveau de résistance à 4 875 $ pour des opportunités de breakout.

Dans un marché où la volatilité est inévitable mais où les fondamentaux sont solides, la correction d’Ethereum constitue un point d’entrée calculé pour ceux qui sont prêts à naviguer dans le cycle.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Analyse approfondie de la mise à niveau AAVE V4 : remodeler le prêt avec la modularité, l'ancien token peut-il connaître un nouveau printemps ?

Cette mise à jour V4 pourrait nous permettre de mieux percevoir sa forte compétitivité future dans le secteur DeFi, ainsi que la source de l’augmentation continue de son volume d’activités.

La blockchain développée par Google compte-t-elle comme une Layer1 ?

Les 200 jours du président du Bitcoin : le deuxième mandat de Trump est-il une raison de célébrer ou d’être inquiet ?

Vous pouvez offrir des services dans cette « capitale mondiale de la cryptomonnaie », mais il se peut que vous ne puissiez voir ce monde que depuis la prison.

Les impôts engloutissent plus de la moitié des gains ? 3 stratégies légales de préservation des bénéfices pour les crypto-baleines

Les investisseurs fortunés ne vendent presque jamais directement leurs cryptomonnaies ; ils protègent leurs profits en utilisant des prêts garantis, des stratégies d’immigration et des entités offshore.